Что такое дивергенция?

Что такое дивергенция? Дивергенция – это ранний признак того, как рынок поведет себя в ближайшем будущем. Рынок в момент разворота достигает, как правило, своего пика и дивергенция дает знать, что рынок уже не имеет необходимой силы для продолжения движения в том же направлении.

Словарь при интерпретации этого термина приводит список родственных слов дивергенции: отклонение, изменение направления, разногласие и расхождение. Явление дивергенции при проведении технического анализа проявляется в расхождении «направления движения индикатора с направлением движения цены на графике».

Дивергенция считается проявленной, когда на графике цена достигает более высокого максимума, а осциллятор при этом не отображает более высокого максимума и формирует более низкий максимум. Это свидетельствует, что рынок ослабел и существует большая вероятность, что в ближайшем времени на рынке произойдет коррекция цены или разворот рынка.

Цена формирует более высокий максимум, при этом индикатор рисует более низкий максимум.

В приведенном примере дивергенция носит название классической «медвежьей» дивергенции. Учитывая многочисленность видов дивергенции, мы будем вводить новые термины постепенно, и давать их интерпретацию. В этом примере мы показываем, что индикаторы не всегда отображают рыночную тенденцию, и мы можем этим расхождением воспользоваться для открытия торговой позиции.

Аналогичная ситуация формируется и на рынке с понижающейся тенденцией. Если рынок формирует более низкие минимумы, то индикатор также формирует более низкие минимумы. В случае наличия расхождения между индикатором и графиком цены, мы предполагаем потенциально возможное изменение направления тенденции или ее коррекцию.

На рисунке выше цена формирует второй более низкий минимум, при этом индикатор формирует более высокий минимум.

Описанная выше дивергенция носит название классической «бычьей» дивергенции. При этом термин «бычья дивергенция» относится к направлению движения цены, в котором она пойдет после дивергенции.

- «Бычья дивергенция» - если цена будет идти затем вверх

- «Медвежья дивергенция» - если цена будет идти затем вниз.

Виды дивергенции

Существуют много видов дивергенций и одной из самых распространенных является контр трендовая дивергенция. Большинство трейдеров d той или иной степени владеют основами торговли против тренда. Эти приемы торговли являются чрезвычайно распространенными, а этот вид дивергенции получил название обычной или классической дивергенции. В основе многих торговых систем лежит обычная дивергенция, но в большинстве случаев трейдер ее наличие не осмысливает. В этой статье мы постараемся глубже понять основные приемы торговли, и у вас потом будет возможность выявлять в своих торговых стратегиях дивергенцию наряду другими инструментами торговли на рынке Форекс.

Виды дивергенций

- классическая (обычная) дивергенция;

- скрытая дивергенция;

- расширенная дивергенция.

Наиболее часто встречаемой является классическая дивергенция, которая наблюдается при развороте тенденции. Со скрытой дивергенцией знакомы не более 25% трейдеров, использующих при торговле классическую дивергенцию. Скрытая дивергенция является признаком продолжения тенденции. Расширенная дивергенция также является признаком продолжения тренда. Об этом виде дивергенции знает незначительное число трейдеров. Тем не менее, в торговле она является мощным сигналом для открытия позиций, который можно и нужно использовать.

Классическая дивергенция

Классическая дивергенция является одним из ее видов, который информирует трейдера о возможном развороте тенденции на рынке форекс, и может служить торговым сигналом для открытия длинной или короткой позиции.

Классическая медвежья дивергенция информирует трейдера о том, что цена может пойти вниз, и следует быть готовым к продаже актива. Классическая бычья дивергенция информирует трейдера о том, что цена актива может пойти вверх и следует быть готовым к покупке актива.

Классическая медвежья дивергенция

Чтобы выявить классическую медвежью дивергенцию, необходимо отслеживать максимумы цены на графике и индикаторе. Обычная (классическая) медвежья дивергенция имеет место, если цена на графике формирует более высокий максимум, при этом индикатор образует более низкий максимум. И вовсе не обязательно, чтобы на графике цены была серия более высоких максимумов, вполне достаточно, если сформировался один более высокий максимум относительно предыдущего пика. При формировании дивергенции возможно изменение направления ценового движения, и трейдер должен такой сигнал использовать для входа в рынок на открытие короткой позиции.

Классическая медвежья дивергенция

На графике пунктирные линии позволяют трейдеру определить, на каком уровне (выше или ниже) находится второй максимум относительно первого максимума.

Классическая бычья дивергенция

Чтобы выявить классическую бычью дивергенцию, мы должны отслеживать минимумы низов, цены на графике и индикаторе. Классическая бычья дивергенция образуется в случае, если цена на графике формирует более низкий минимум, а индикатор – более высокий минимум.

Совсем необязательно, чтобы на графике была сформирована целая серия более низких минимумов. Вполне достаточно увидеть один более низкий минимум относительно предыдущего. Если сформировалась дивергенция, то мы можем использовать такой сигнал для входа в рынок на открытие длинной позиции.

Классическая бычья дивергенция

На графике пунктирные линии позволяют трейдеру определить, на каком уровне (выше или ниже) находится второй минимум относительно первого минимума.

Из этих примеров дивергенции можно заметить, что в большинстве случаев на графике цены и на индикаторе, вы увидите линию, которая соединяет первый максимум (минимум) со вторым максимумом (минимумом). Это оптимальный способ обнаружения дивергенции. По мере накопления опыта, вы будете определять дивергенцию визуально, однако в начале вам очень помогут соединительные линии. Я много работал с такими сигналами, использовал их в качестве сигнала для входа в рынок, и хочу сказать, что прошло много времени, но я до сих пор рисую эти вспомогательные линии на своих графиках.

Скрытая Дивергенция – что это такое?

Скрытая дивергенция является сигналом продолжения тенденции, однако выявить ее значительно сложнее. Как и классическая дивергенция, она может быть сигналом к открытию длинной или короткой торговой позиции на рынке.

Медвежья скрытая дивергенция свидетельствует, что на графике цена актива продолжает идти вниз. Бычья скрытая дивергенция свидетельствует, что цена актива продолжает на графике идти вверх.

Как выявить скрытую медвежью дивергенцию?

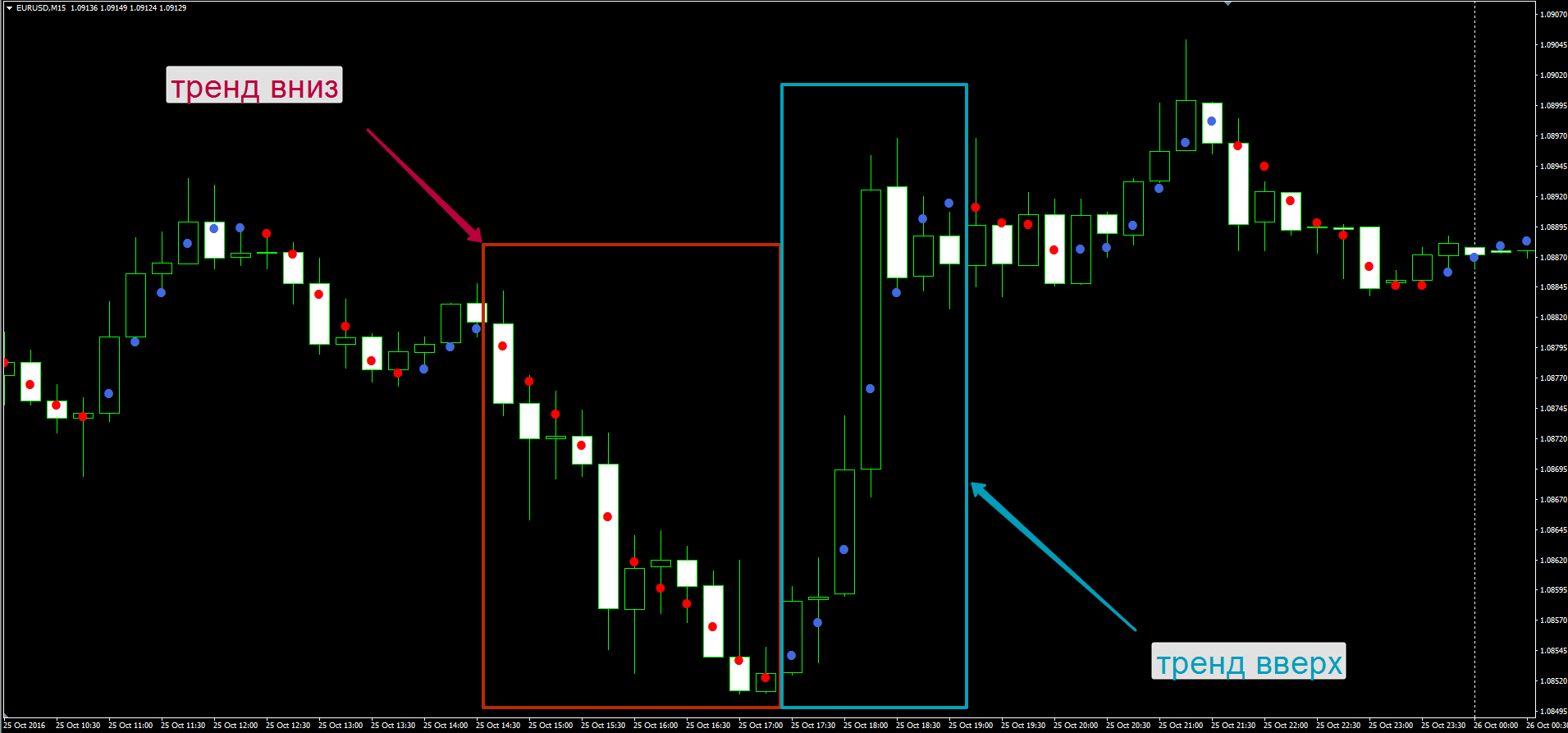

Чтобы выявить медвежью скрытую дивергенцию, необходимо отслеживать максимумы цены на графике и индикаторе. Этот вид дивергенции возникает тогда, когда цена на графике, двигаясь вниз, формирует более низкие максимумы. При этом, индикатор, отображая дивергенцию, образует более высокий максимум относительно предыдущего максимума.

Скрытая медвежья дивергенция

Линии позволяют трейдеру определить, на каком уровне (выше или ниже) находится второй максимум относительно первого максимума.

Как выявить скрытую бычью дивергенцию?

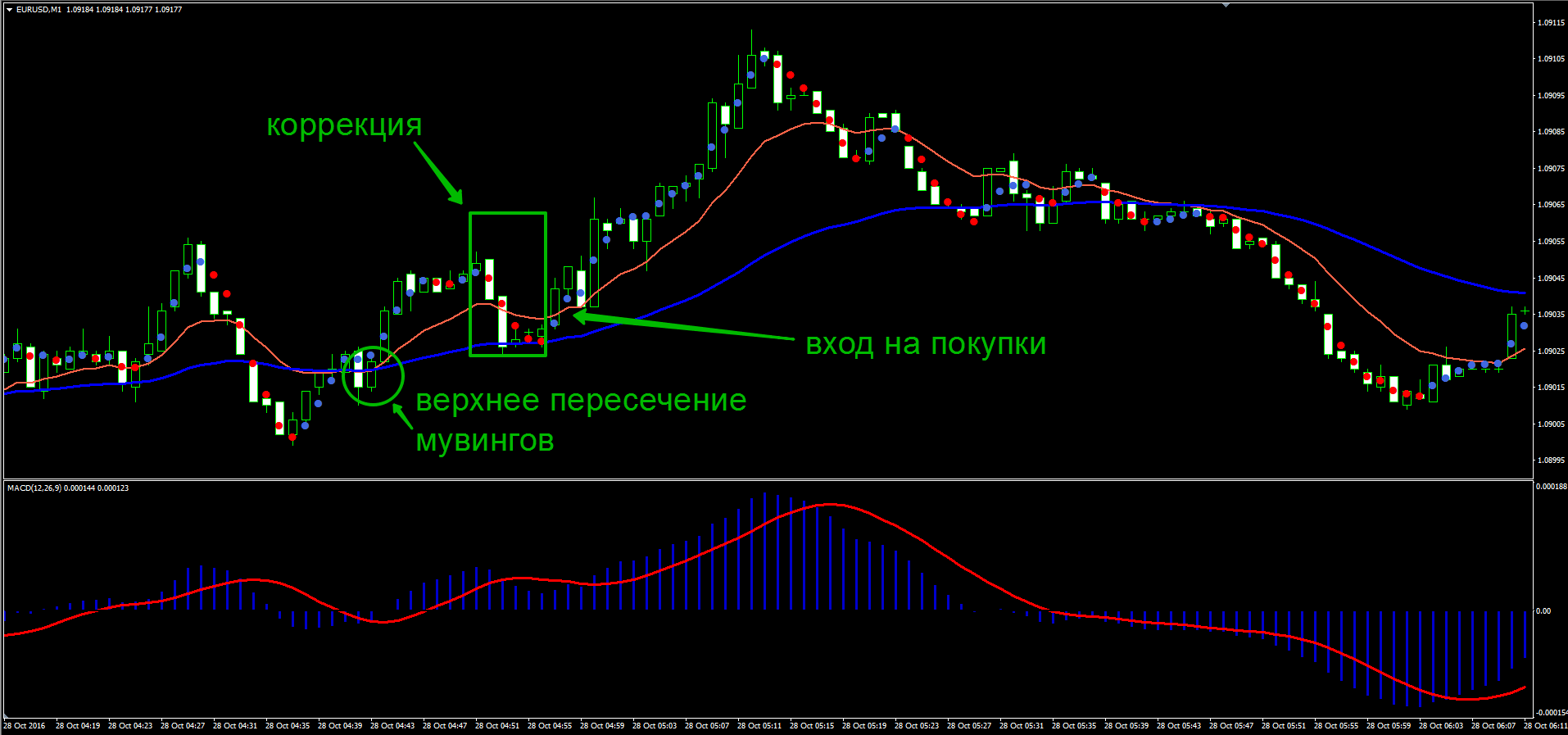

Чтобы определить скрытую бычью дивергенцию, необходимо ориентироваться на минимумы графика цены и индикатора. Эта дивергенция образуется тогда, когда цена на графике, двигаясь вверх, формирует более высокие минимумы. При этом, индикатор вырисовывает более низкий минимум цены.

Скрытая бычья дивергенция

Скрытую дивергенцию сравнивают иногда с рогаткой, поскольку после небольшой коррекции цена актива катапультирует в направлении основной тенденции. Индикатор отображает незначительный откат, предоставляя трейдеру хороший сигнал для входа в торговую позицию.

Расширенная дивергенция – что это такое?

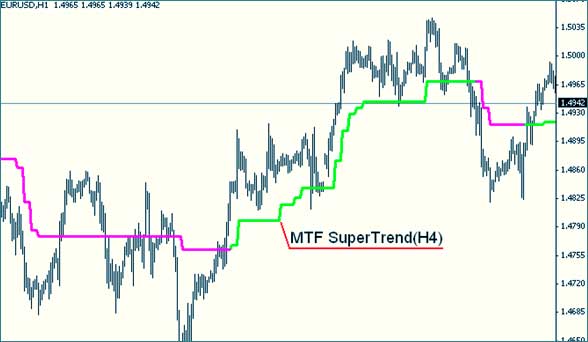

Расширенная дивергенция напоминает обычную дивергенцию, но в этом случае цена на графике формирует фигуру, похожую на двойное дно или двойную вершину. Наряду с тем, что второе дно или вершина на ценовом графике находится на одном уровне с первым дном или вершиной, индикатор формирует второй минимум или максимум на другом уровне, значительно отличающегося от первого. Такое поведение цены на рынке указывает на то, что тенденция движения сохранится. То есть, расширенная дивергенция говорит о том, что рынок имеет достаточный потенциал для продолжения движения, и консолидации пока не будет.

Торговля по расширенной дивергенции является одной из разновидностей контр-трендовой стратегии. Она наблюдается всегда в нижней части сильного движении рынка в момент, когда на рынке несколько приостанавливается движение цены, однако вместо того чтобы направление движения поменять на противоположное, рынок продолжает идти в том же направлении.

Таким образом:

- расширенная медвежья дивергенция свидетельствует о том, что цена на графике продолжает двигаться вниз и время открывать короткие позиции;

- расширенная бычья дивергенция свидетельствует о том, что цена на графике продолжает двигаться вверх и время открывать длинные позиции.

Как выявить расширенную медвежью дивергенцию?

Чтобы определить расширенную медвежью дивергенцию, необходимо отслеживать максимумы цены на графике и индикаторе. Обычно расширенная медвежья дивергенция определяется по пикам движения. Рынок формирует двойную вершину, но следует отметить, что двойная вершина может b быть не быть классической: второй максимум часто бывает несколько ниже или выше первого. При этом несмотря на то, что максимумы цены на графике располагаются приблизительно на одном уровне, на индикаторе второй максимум будет формироваться значительно ниже. Индикатор двойной вершины цены, аналогичной графику, не формирует.

Расширенная медвежья дивергенция

Пунктирные линии позволяют трейдеру определить, находится ли второй минимум выше или ниже первого минимума. Максимумы на ценовом графике располагаются на одинаковом или близком уровне, напоминая по форме двойную вершину. Индикатор при этом формирует более низкий второй максимум.

Как выявить расширенную бычью дивергенцию?

Чтобы определить наличие расширенной бычьей дивергенции, трейдеру необходимо ориентироваться на минимумы цены на графике и индикаторе. Как правило, расширенная бычья дивергенция выявляется по минимумам цены большого движения. При этом, рынок формирует своего рода двойное дно, однако оно не обязательно может быть классическим, то есть, второй минимум может располагаться несколько выше или ниже первого минимума. Несмотря на то, что на графике цены минимумы располагаются приблизительно на одном уровне, индикатор формирует второй минимум на значительно более высоком уровне. Индикатор не формирует двойного дна подобно графику движения цены.

Расширенная бычья дивергенция

На графике цены и индикаторе использование пунктирных линий помогают трейдеру определить, находится ли второй минимум ниже или выше первого минимума. Минимумы цены на графике формируются на одинаковом уровне, напоминая разворотную фигуру двойное дно. Индикатор при этом образует второй минимум на значительно более высоком уровне.

Заключение

Еще раз подчеркиваю, что дивергенция на рынке форекс является постоянным явлением, и это один из самых эффективных элементов технического анализа. Но определить дивергенцию на рабочем графике не легко, и для этого, в первую очередь, необходим опыт.