Stairstep Breakout System (SSBO).

Имея тысячи поклонников по всему миру, стратегию можно без преувеличения назвать классической. В отличии от других систем, когда мы ждем, пока на рынке что-то начнет происходить, здесь же мы наоборот дожидаемся затишья и только затем переходим к действиям. Еще один интересный момент — за годы существования стратегии никто не жаловался на ее неэффективность.

Характеристики ТС

Платформа: MetaTrader 4

Валютные пары: любые

Таймфрейм: M15-D1

Время торговли: круглосуточно

Валютные пары: любые

Таймфрейм: M15-D1

Время торговли: круглосуточно

В первую очередь, хотелось бы выразить благодарность автору стратегии, пользователю с ником forexhard с форума ForexFactory. Стратегия уже давно и активно обсуждается в оригинальной ветке. Что примечательно, правила стратегии не изменились даже спустя много лет. Ведь часто бывает, что изначальные правила сильно меняются, усложняются, в результате чего теряется сама основа подхода. Здесь же правила не менялись, единственное, был разработан вспомогательный индикатор для упрощения рутинных процессов со стороны трейдера.

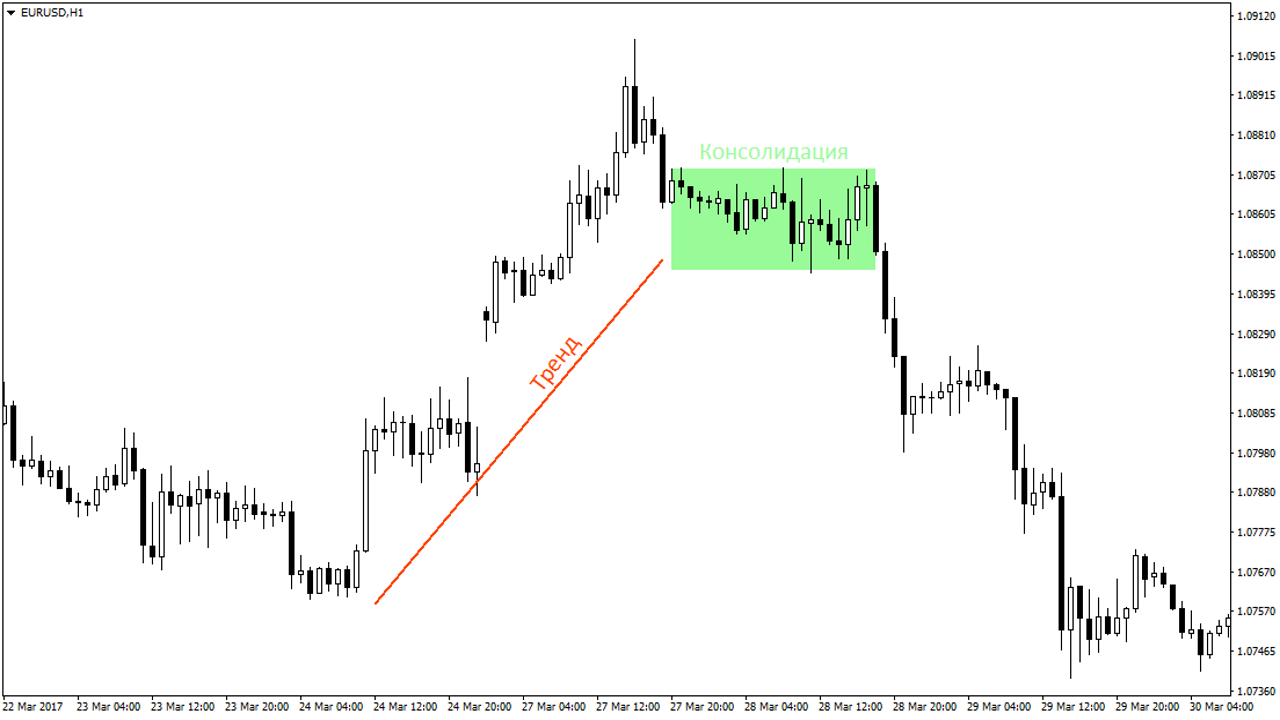

Итак, мы знаем, что на рынке бывают тренды, взятию которых посвящено большинство торговых систем. А также на рынке бывают периоды затишья, когда не происходит ничего. Все мы с ними знакомы – это одни из самых опасных периодов для трейдера, так как именно здесь образуется наибольшее количество ложных сигналов. В данной стратегии мы, наоборот, ищем такие периоды, когда на рынке не происходит ничего, то есть образуется зона консолидации.

Причина возникновения консолидации аналогична причинам появления внутреннего бара. В целом, принцип стратегии Stairstep Breakout System очень схож с этим паттерном Price Action, о чем говорит и сам автор стратегии. Затишье образуется в период временного согласия в цене между покупателями и продавцами – перемирия между быками и медведями. Но, так как война никогда не прекращается, рано или поздно одна из сторон победит, что выльется в какое-то движение. Во время подобного “перемирия” мы можем войти в рынок и следовать за устоявшимся трендом, против него, либо ждать какая из сторон одержит победу.

Причина возникновения консолидации аналогична причинам появления внутреннего бара. В целом, принцип стратегии Stairstep Breakout System очень схож с этим паттерном Price Action, о чем говорит и сам автор стратегии. Затишье образуется в период временного согласия в цене между покупателями и продавцами – перемирия между быками и медведями. Но, так как война никогда не прекращается, рано или поздно одна из сторон победит, что выльется в какое-то движение. Во время подобного “перемирия” мы можем войти в рынок и следовать за устоявшимся трендом, против него, либо ждать какая из сторон одержит победу.

Как вы уже наверняка догадались, первое, что мы делаем, это ждем формирования тех самых зон консолидации. При этом стоит учитывать форму сформированной зоны. Чем уже и длиннее зона консолидации, тем сильнее выход из нее, что нас, собственно говоря, и интересует. Например, для таймфрейма M15 длина должна составлять от 20 баров и больше, для H1 может быть достаточно и 10. Нормальная высота для консолидации – примерно две средних свечи.

Если вы торгуете через MT4, самостоятельно отмечать зоны консолидации на графике можно через меню Вставка – Фигуры – Прямоугольник. Поначалу, если вы не до конца уверены, есть зона консолидации или нет, лучше пропустить вход и дождаться более правильной формации. В прикрепленных файлах есть pdf документ от автора стратегии (consolidations.pdf), где вы найдете примеры консолидаций при различных состояниях рынка.

Тем, кто уже знаком с графическим анализом, зоны консолидации будут часто напоминать знакомые паттерны, вроде сужающегося флага, треугольника и так далее. Но в данной стратегии мы фигуры не рассматриваем. В любом случае, способ определения зон консолидации может быть очень субъективным, именно поэтому для этого дела лучше использовать вспомогательный индикатор.

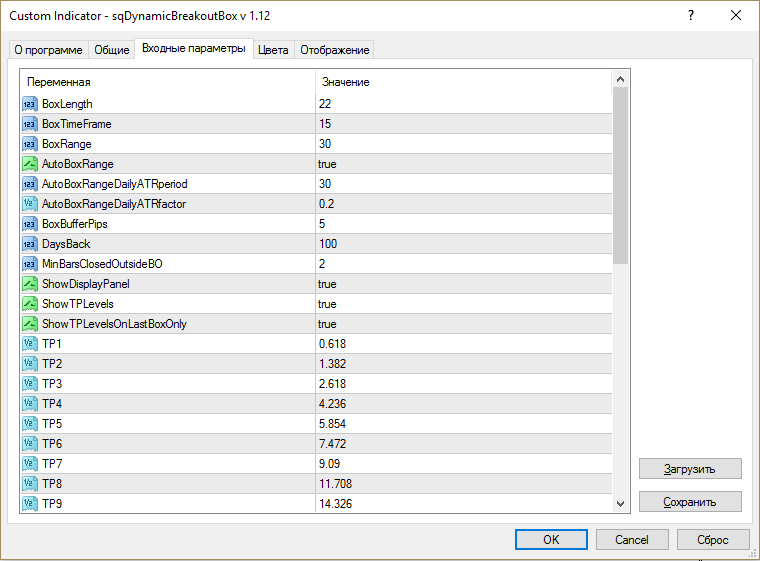

Индикатор Dynamic Breakout Box

Устанавливается индикатор абсолютно стандартным образом. Для запуска просто перетащите индикатор из окна навигатора на график, после чего откроются настройки. К каждой паре и таймфрейму настройки нужно подбирать индивидуально.

- BoxLength – продолжительность зоны консолидации;

- BoxTimeFrame – таймфрейм для расчета (по-умолчанию 15 минут);

- BoxRange – высота зоны;

- AutoBoxRange – данную настройку мы будем использовать лишь для первого запуска, чтобы определить правильную высоту консолидации;

- AutoBoxRangeDailyADRperiod – период ADR для определения среднего размера свечи; Т.е. берутся N последних дней, и выводится их среднее арифметическое

- AutoBoxRangeDailyADRfactor – множитель ADR для автоматического определения высоты консолидации; Т.е. какой процент от дневной волатильности берем на коробку. Чем больше таймфрейм — тем больше это число.

- BoxBufferPips – расстояние от границы консолидации, которое не будет считаться за пробой;

- DaysBack – за какой период делать расчет;

- MinBarsClosedOutsideBO – минимальное число баров, закрывшихся за границей, перед входом в сделку (по умолчанию 2 свечи);

- ShowDisplayPanel – показ информационной панели на графике;

- ShowTPLevels – показ уровней для взятия прибыли;

- ShowTPLevelsOnLastBoxOnly – показ уровней только для последнего сигнала;

- TP1… TP9 – уровни тейк профита (по умолчанию фибо уровни);

- SignalMail – оповещения на электронную почту;

- SignalAlert – оповещения в терминале.

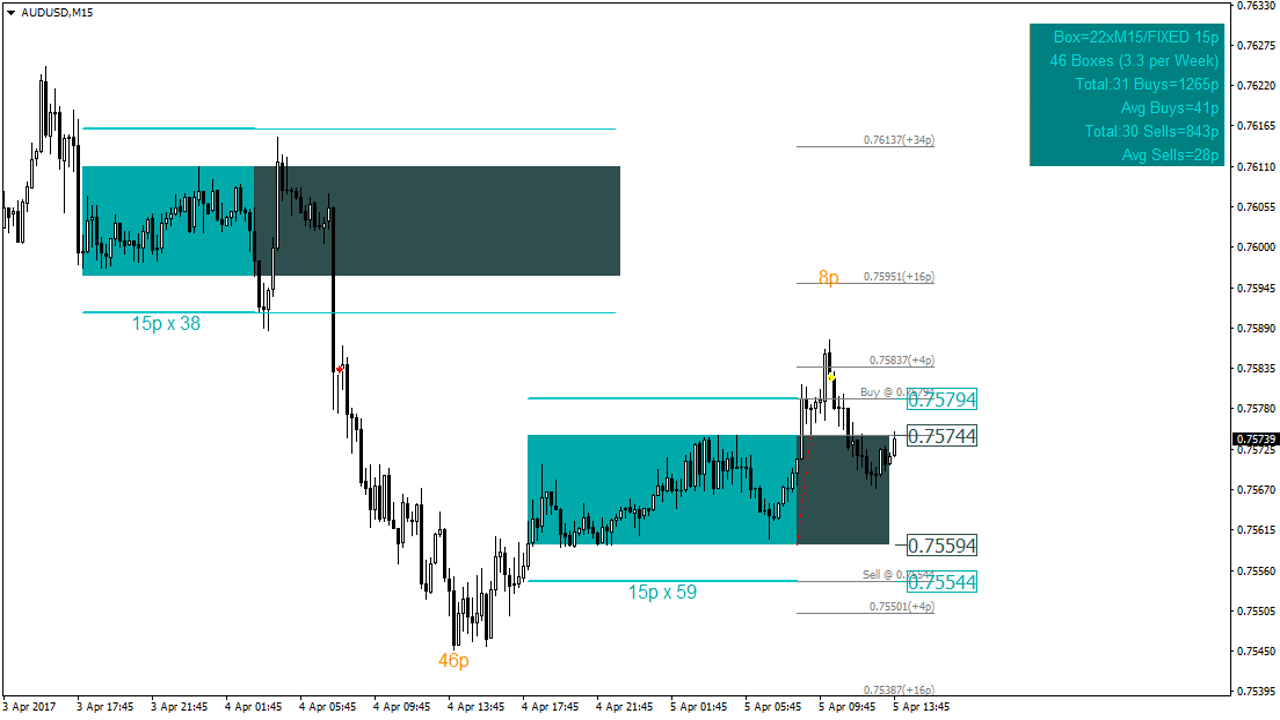

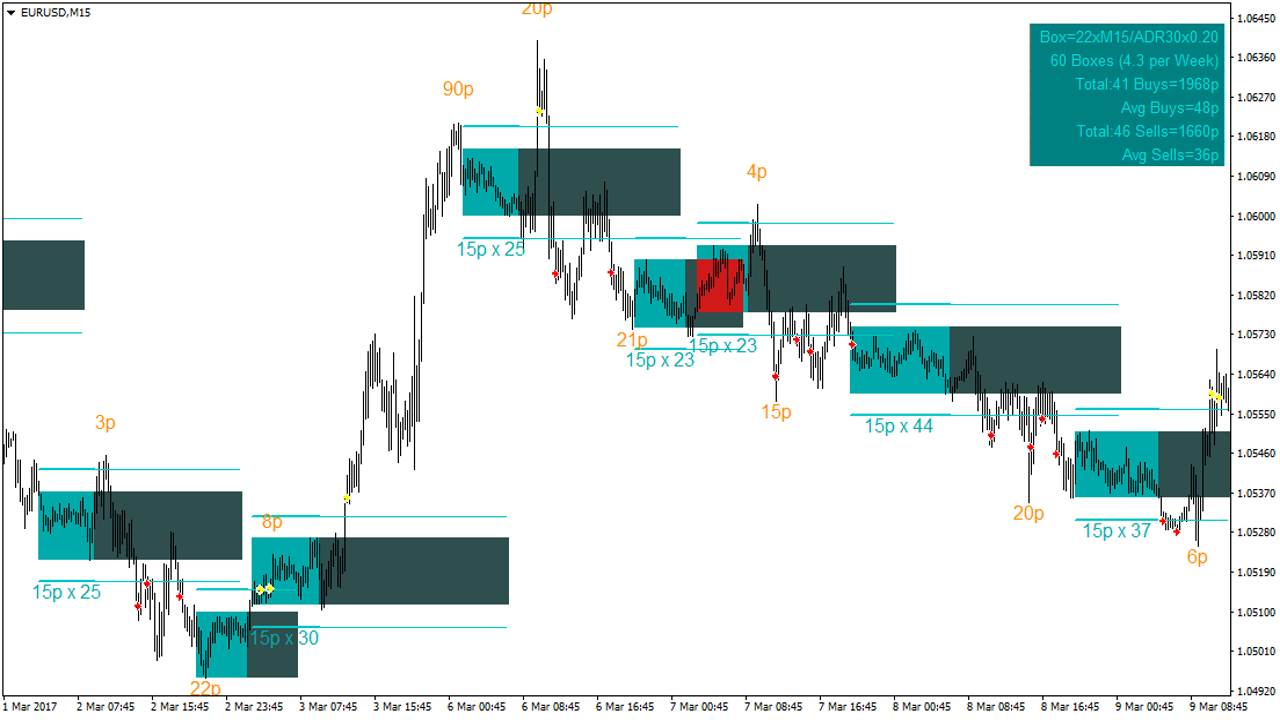

Индикатор автоматически определяет зоны консолидации, соответствующие заданным параметрам. Также отрисовка зоны консолидации продолжается в будущее, чтобы выяснить, как цена будет на нее реагировать. На графике мы видим, что цена действительно запоминает эти уровни и периодически тестирует их.

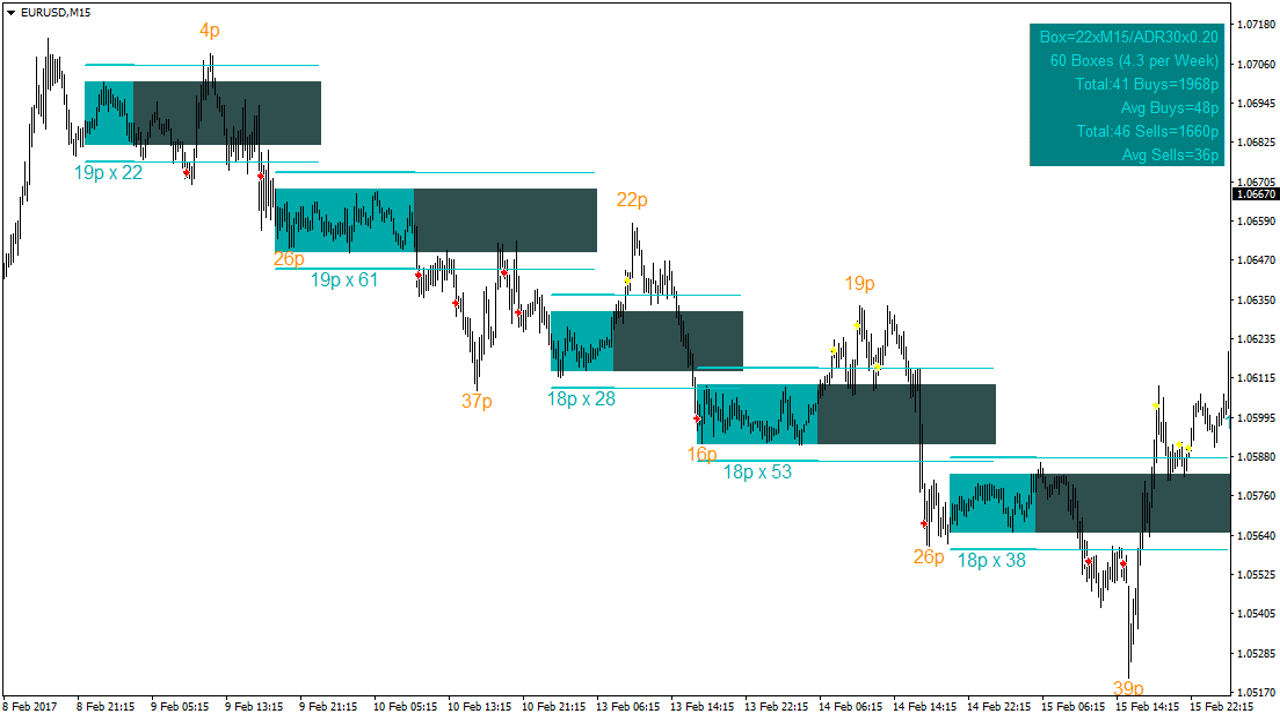

Версия индикатора Final Edition помимо непосредственно самих зон консолидации также строит статистику возможных входов/выходов. К примеру, здесь мы видим, что за последние 50 дней (период указывается в параметрах) были совершены 31 длинная и 30 коротких сделок и в общем плане было заработано 402 пункта.

Версия индикатора Final Edition помимо непосредственно самих зон консолидации также строит статистику возможных входов/выходов. К примеру, здесь мы видим, что за последние 50 дней (период указывается в параметрах) были совершены 31 длинная и 30 коротких сделок и в общем плане было заработано 402 пункта. Дальше попробуем определить оптимальный размер нашей “коробки”. Волатильность везде разная и для каждой пары/таймфрейма нужно подбирать подходящее значение. Итак для начала устанавливаем AutoBoxRange в true (Не забудьте указать длину коробки в настройках). Теперь смотрим, какое число у нас чаще всего подписано под “коробкой” и определяем среднее. Для EURUSD в данный момент это 15 пунктов. Теперь заходим в параметры индикатора, отключаем AutoBoxRange и меняем BoxRange на 15 пунктов. Вы можете сохранить шаблон с оптимальными параметрами для конкретного инструмента и временного периода.

Дальше попробуем определить оптимальный размер нашей “коробки”. Волатильность везде разная и для каждой пары/таймфрейма нужно подбирать подходящее значение. Итак для начала устанавливаем AutoBoxRange в true (Не забудьте указать длину коробки в настройках). Теперь смотрим, какое число у нас чаще всего подписано под “коробкой” и определяем среднее. Для EURUSD в данный момент это 15 пунктов. Теперь заходим в параметры индикатора, отключаем AutoBoxRange и меняем BoxRange на 15 пунктов. Вы можете сохранить шаблон с оптимальными параметрами для конкретного инструмента и временного периода. Горизонтальными линиями отображаются те самые буферные зоны, за которые цена может свободно заходить. Опять же, если для M15 размера буфера в 5 пунктов будет вполне достаточно, то для более крупных ТФ размер будет совсем другой.

Горизонтальными линиями отображаются те самые буферные зоны, за которые цена может свободно заходить. Опять же, если для M15 размера буфера в 5 пунктов будет вполне достаточно, то для более крупных ТФ размер будет совсем другой.

Кроме непосредственно входов на пробитии, индикатор показывает входы на ретесте уровней консолидации. То есть когда после входа цена возвращается для тестирования уровня и снова пробивает буферную зону.

Правила входа

Правила входа

Как вы уже догадались, входим мы на пробое зоны консолидации + буфер. То есть мы считаем пробитие не самой границы “коробки”, а границ буферной зоны. При этом дожидаемся закрытия двух свечей за границей буфера для подтверждения. Входим либо отложенными ордерами, либо рыночными, если вы постоянно следите за графиком. На одной зоне консолидации входим максимум два раза, а в идеале один. Если торговля не пошла – ждем следующую консолидацию.

Стоп Лосс и Тейк профит

Тейк профит всегда больше стоп лосса (хотя бы на 10%) – стараемся этого придерживаться. Стоп лосс можно ставить на обратную сторону от зоны консолидации. Тейк профит, соответственно, тоже равен размеру коробки + еще некоторое количество пунктов.

Также, можно использовать фиксированный размер стопа и профита. Оранжевые надписи на графике – это количество пунктов, которое цена прошла от последнего пробоя. При установке фиксированных уровней можно ориентироваться на эти значения. Еще, в качестве ориентиров можно использовать уровни поддержки/сопротивления. И, наконец, можно включить отображение уровней взятия прибыли в индикаторе (ShowTPLevels).

Дополнительные Хитрости

- Можно применять некоторые хитрости, чтобы окупить убыточную позицию. Как вариант, при следующем сигнале мы можем выставить тейк профит равный стоп лоссу убыточного ордера, погасив таким образом убыток. Также, мы можем войти двойным лотом, намереваясь погасить убыток и получить прибыль сверху. И мы также можем разделить тейк профит и стоп лосс на два, покрыв убыток удвоенным лотом по позиции.

Если второй сигнал тоже убыточный, ждем следующего сигнала на следующей консолидации и снова входим с удвоенным лотом. Естественно, такая стратегия опасна сама по себе, так что повторять эту схему можно не больше 3-4 раз. Суть в том, что консолидация рано или поздно приведет к сильному всплеску и наша задача его поймать.

- Вместо стоп лоссов можно применять принцип локирования. К примеру, если мы вошли на покупку, то вместо стоп лосса устанавливаем отложенный ордер Sell Stop. Когда цена разворачивается и ордер активируется, у нас остаются две разнонаправленные позиции. После этого, если мы увидим на какой-либо из сторон две свечи за буферной зоной, лишний ордер убираем. Получается, что пока цена не определилась с направлением, мы сидим в рынке и наши потери не растут и остаются на том же уровне.

- Мани менеджмент здесь стандартный – 2-3% на сделку. Если же вы применяете мартингейл или локирование – уменьшайте до 0.5%, либо еще меньше.

Заключение

В целом, это универсальная система для любого таймфрейма и валютной пары, которая к тому же легко проверяется на истории. Единственная сложность состоит в первоначальной настройке индикатора, так как его нужно настраивать отдельно под каждую пару и таймфрейм. С другой стороны, количество настроек, в частности, возможность указания количества свечей за буфером, делают индикатор намного более практичным и гибким помощником в торговле.