Стратегия WMD Forex

Здравствуйте, дорогие друзья!

В рамках обзора торговых стратегий мы сегодня поговорим о популярной для русскоязычного трейдера стратегии под названием «Weekly Monthly Daily Forex», проще – «WMDF». В этом обзоре мы решили напомнить вам об одной из наиболее популярных ТС, о которых мы рассказывали вам в течение всего 2018 года. Одной из причин решения, принятого нами, был ваш повышенный интерес к этой торговой системе.

Автором этой стратегии является британец Уилл Хантик. В свое время Академия Форекса приобрела ее за 5495 фунтов стерлингов на одном англоязычном ресурсе. Стратегия была переведена нами, по ней же был сделан видеообзор для русскоязычной трейдерской аудитории. По числу его просмотров, а их было порядка 50 тысяч, нам стало понятно, насколько эта тема интересна и востребована вами.

Работая по этой системе, трейдер может опираться на простой графический анализ без использования каких-либо вспомогательных торговых инструментов. Однако она предусматривает торговлю «с оговорками» от автора. Так, например, обычные фигуры по классике графического анализа следует торговать сразу же после их формирования. Правилами стратегии «WMDF» предусмотрено ожидание возврата цены к зоне консолидации с последующим пробитием или отбоем от ее границ, что при определенных условиях и является сигналом на вход.

Работа по данной стратегии требует изучения определенных свечных моделей, называемых чаще «паттернами». В рамках сегодняшней темы мы разберем три наиболее интересных, прибыльных и чаще встречаемых на практике ценовых паттерна:

- «Кластер»

- «ПДП»

- «Флаг»

Следует заметить, что каждый паттерн в свою очередь может рассматриваться в нескольких вариантах. Так на примере первого паттерна его варианты можно назвать, как «Кластер_1», «Кластер_2», «Кластер_3». В рамках этой статьи данный подход будет применим и к остальным двум паттернам.

Замечу, что паттерны, используемые в торговле по ТС «WMDF» и работа с ними очень напоминает торговлю по паттернам ТС «Снайпер Х». Обе эти системы имеют общие корни с известной вам стратегией «Price Action».

Сегодня у вас есть уникальная возможность получить бесплатно базовый курс по изучению стратегии «Снайпер Х» по ссылке ниже:

Для работы с паттернами по стратегии «WMDF» выбираем ТФ М5 – здесь у нас будет встречаться больше примеров. Что касается выбора валютного инструмента, предлагаю использовать пару GBP/USD.

Паттерн «Кластер»

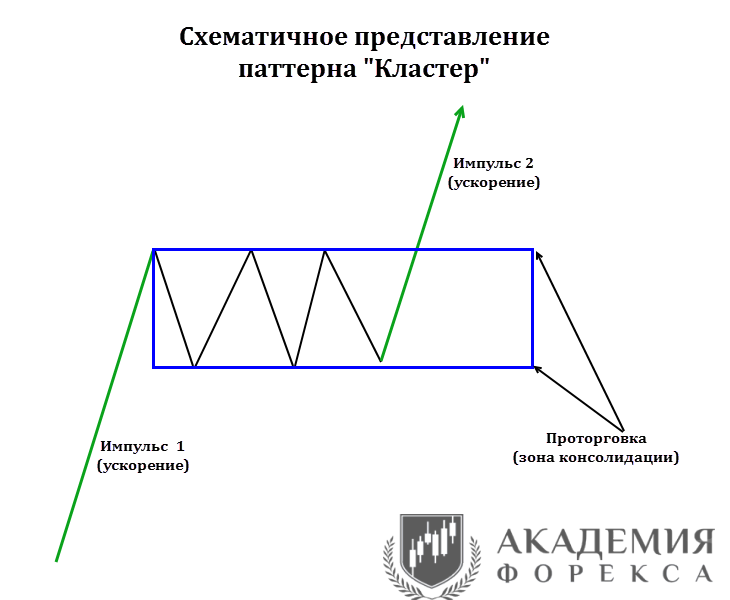

Это авторское название, в Академии Форекса, в рамках ТС «Снайпер», мы называем это свечное формирование «Импульсной проторговкой». Паттерн может торговаться в трех типах, рассмотрим каждый из них последовательно. Общий вил паттерна «Кластер» на 5-минутном графике будет выглядеть приблизительно так:

Рисунок 1. Схема паттерна «Кластер» по ТС «WMDF»

На рис. 1 мы видим, из чего состоит паттерн «Кластер»:

- Импульс 1 (входящий) – некоторое ускорение в движении цены;

- Зона консолидации (или «Проторговка»);

- Импульс 2 (исходящий).

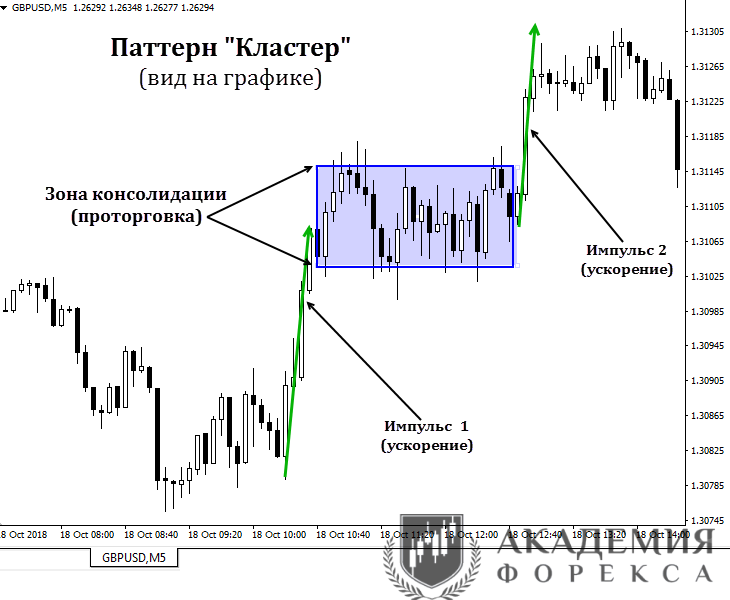

Работать сегодня мы будем не только с его классической моделью, но и с ее тремя вариантами. На графике в терминале этот паттерн выглядит следующим образом:

Рисунок 2. Паттерн «Кластер», вид на графике, ТФ М5

На рис.2 вы видите графическое представление рассматриваемого нами паттерна со всеми присущими ему составляющими, укладывающимися в схему «Импульс – Проторговка – Импульс». Мы видим входящий в эту модель ценовой импульс, проторговку и еще один – выходящий из нее, импульс.

Отмечу, что этот паттерн, но уже адаптированный под ТС «Снайпер», очень хорошо знаком ученикам Академии Форекса, изучающим эту торговую систему. В отличие от торговли по «Снайперу», в ТС «WMDF» мы не берем в расчет пробой консолидации «Кластера» при поиске точек входа в рынок:

Рисунок 3. Паттерн «Кластер», пробой консолидации вторым импульсом

Консолидация (проторговка) может состоять от двух до десяти и более свечей. Считается, что две свечи уже можно рассматривать, как консолидацию и даже рассчитывать взять какую-нибудь прибыль. Важно при этом уметь отличать ложный пробой от пробоя истинного.

Само по себе пробитие консолидации импульсом еще не означает, что и далее цена будет двигаться в ту же сторону. Без определенных сигналов подтверждения, без соответствующей фильтрации, есть риск ее разворота (смотреть рис. 3) и движения против трейдера. Чтобы этого избежать, торговля по паттерну «Кластер» включает в себя сразу три сценария.

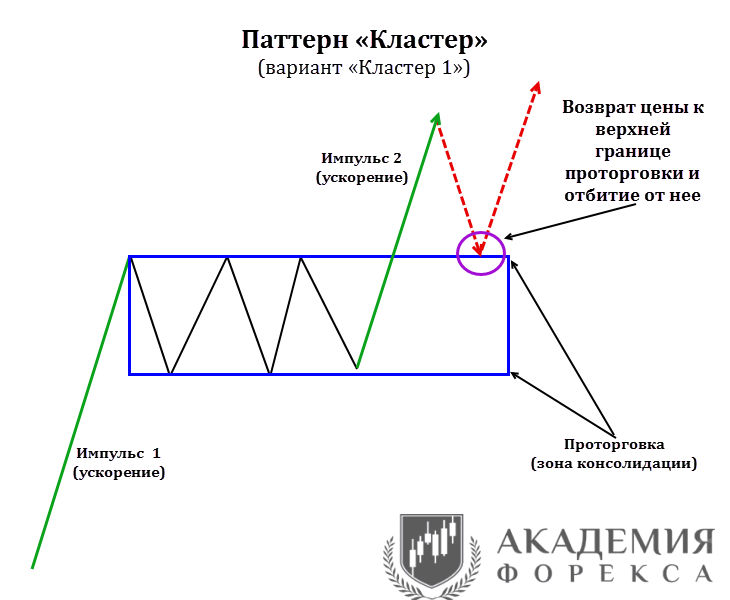

Вариант «Кластер 1» - вход с покупкой

С этим паттерном мы работаем на возврате цены к зоне консолидации. Алгоритм работы прост – ждем возврата цены к верхней границе проторговки и отскока от нее. После этого рассматриваем возможность входа в рынок и вероятность получения конкретной прибыли. Схематично паттерн «Кластер» выглядит так:

Рисунок 4. Схема паттерна в варианте «Кластер 1»

На практике этот паттерн (1) выглядит и торгуется, как показано на рисунке ниже:

Рисунок 5. Паттерн «Кластер 1», вход с покупкой на отскоке цены от верхней границы

На рис. 5 мы видим, что у нас был хорошо сформированный паттерн с входящим и исходящим импульсом, с зоной консолидацией между ними. После второго импульса цена медленно опускалась к верхней границе проторговки, зашла в нее в виде некоего закругления и отскочила вверх. Это говорит нам о том, что на рынке появился покупатель, и цена на него отреагировала. После отскока цены открываем позицию на покупку. Stop Loss устанавливаем за пределами последнего локального минимума.

Примечательно, что по ходу этого движения цены вверх сформировались еще два небольших паттерна (2, 3) «Кластер». Однако открывать новые позиции уже по этим паттернам не стоит, поскольку возврата цены к их верхним границам не было, а значит, не было и сигнала на вход. Чтобы картина с проторговками было для вас более понятной, давайте, кратко повторим, что это такое.

Особенности импульсных проторговок

Ситуация с импульсными проторговками для трейдера всегда интересна по ряду причин. Этому есть объяснение. Вам должно быть известно, что рынок представляет собой борьбу двух сторон – «спрос/предложение», «продавец/покупатель». Основной движущей силой рынка являются крупные игроки, поскольку именно с их активностью связано движение рынка. Нет крупного игрока – нет движения цены, есть крупный игрок – есть движение рынка в ту или иную сторону.

Для импульсного движения цены необходимо, чтобы кто-то очень хотел купить/продать какой-нибудь валютный инструмент. Тогда цена на него, соответственно, будет импульсно двигаться вверх или вниз. Задача рядового трейдера – следовать за крупным игроком и торговать, отталкиваясь от цен, по которым он продает или покупает. Формирование нашего паттерна и импульсная проторговка в подобной ситуации показывают нам дисбаланс между предложением и спросом.

Что мы называем «проторговкой»? Это баланс между силами, движущими рынок – «покупатель/продавец», «спрос/предложение».

- На рынке ничего не происходит и не наблюдается движение цены, если: интерес покупателя = интересу продавца

- Движение цены происходит, когда на рынке наблюдается дисбаланс этих сил: Интерес покупателя меньше интереса продавца. Интерес покупателя превышает интерес продавца.

Проторговка показывает баланс соотношений между покупателями и продавцами. С ее помощью, при относительно равном их количестве на графике определяется консолидация цен. Отсутствие этого баланса означает, что на рынке появился покупатель или продавец. Графически дисбаланс можно определить по резкому выносу цены из проторговки.

Запомните!

Работа с паттерном «Кластер 1» базируется именно на проторговке и выносе цены из нее при появлении дисбаланса сил на рынке. Как только на рынке появляется крупный покупатель, у вас есть шанс заработать вместе с ним на покупке.

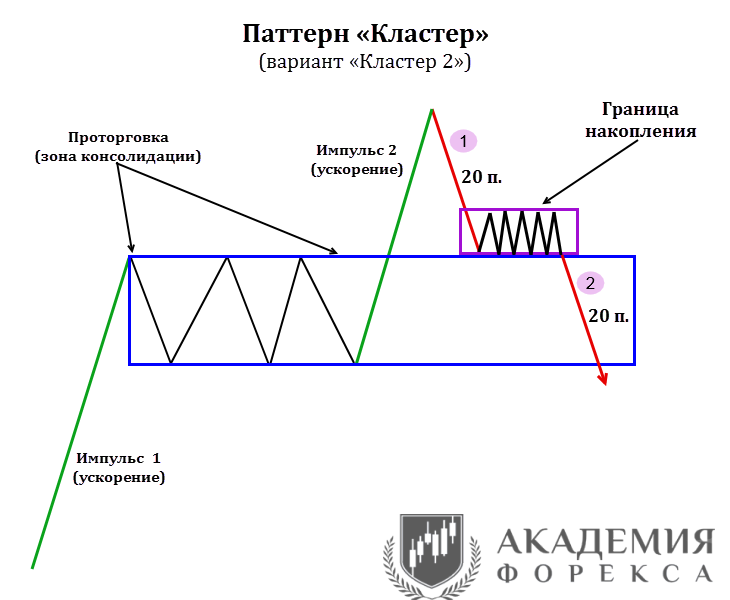

Вариант «Кластер 2» - вход с продажей

В этом случае паттерн «Кластер» торгуется по-другому, а схематично это можно изобразить так:

Рисунок 6. Паттерн «Кластер 2», вход с продажей

На рис. 6 мы видим все тот же паттерн, но сценарий подхода к торговле по нему прописан иначе. В структуре этого паттерна также есть ускорение, консолидация и еще одно ускорение. Далее мы видим, как цена после импульса медленно сползает, предположим, на 20 пунктов, прижимаясь у верхней границы зоны консолидации. Мы ждем пробития этой границы и захода цены глубоко в эту зону, рассчитывая на появление второй волны снижения цены, которая также составит не менее 20 пунктов. В этом и заключается принцип торговли этого паттерна в варианте «Кластер 2».

На практике ситуация приблизительно может выглядеть таким образом:

Рисунок 7. Паттерн «Кластер 2», вход с продажей в МТ4

На рис. 7 видим, как цена вернулась к верхней границе зоны консолидации, видим ее небольшую аккумуляцию здесь, а значит – стоит ожидать продолжения исходного движения. Далее мы видим, что цена опускается ниже, формируя вторую волну движения. Здесь можно входить в рынок с расчетом, что цена пройдет расстояние, равное величине первой волны.

Сделка может быть закрыта по Take Profit 1, но при дальнейшем движении цены вниз ее можно перевести в Безубыток. Можно попытаться удержать позицию, передвигая и Take, чтобы достичь лучшего результата по Take Profit 2.

В рамках ТС «WMD Forex» мы с вами только что рассмотрели сценарий торговли по «Кластер 2». Ключевой момент – это возврат цены к границе накопления и «прижатие» ее у этой же границы. Это и есть сигнал на вход в рынок с заведомо понятной прибылью. Остается лишь добавить, что этот сценарий на практике встречается реже, чем первый, но знать о нем необходимо.

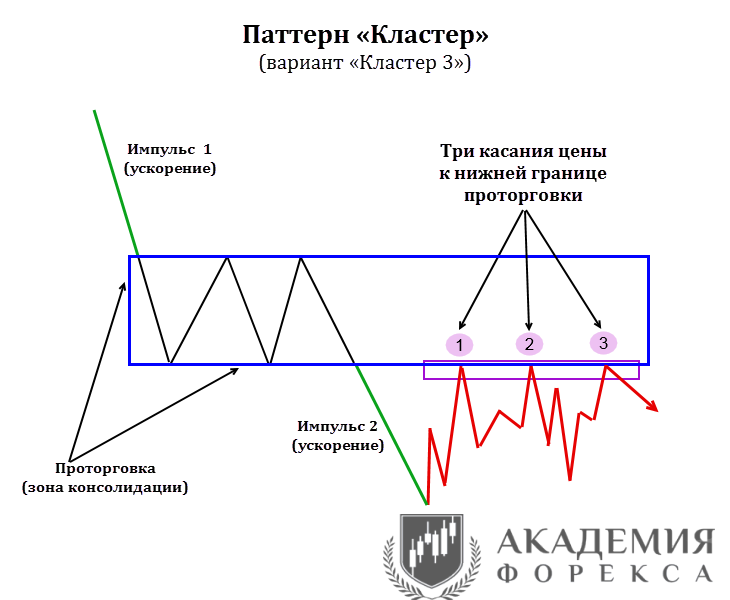

Вариант «Кластер 3»

Эту модель вы можете чаще увидеть, когда на проторговку идет серия ретестов цены. Естественно, если зона консолидации атакуется ценой несколько раз подряд, это свидетельствует о слабости этой зоны и вскоре она может быть пробита. Схематично эту ситуацию можно отобразить вот таким вот образом:

Рисунок 8. Схема структуры паттерна «Кластер 3»

Если вы видите перед собой такую модель, то, скорее всего, перед вами именно эта разновидность паттерна «Кластер 3». На графике в МТ4 паттерн «Кластер 3» может выглядеть так:

Рисунок 9. Графическое представление паттерна «Кластер 3»

Паттерн редкий, но интересный. «Кластер 3» чаще встречается, когда на проторговку совершается несколько последовательных реакций цены. На рис. 8 видно, что у нас есть проторговка и импульс с вылетом цены вниз, далее наблюдается несколько ее реакций на зону. Обычно, когда фиксируется 2-3 такие реакции на зону, можно рассчитывать на то, что перед вами именно эта разновидность паттерна «Кластер». После трех реакций видим формирование импульса, заход цены в проторговку и построение еще одного – выходящего, импульса. При таких обстоятельствах также можно хорошо заработать.

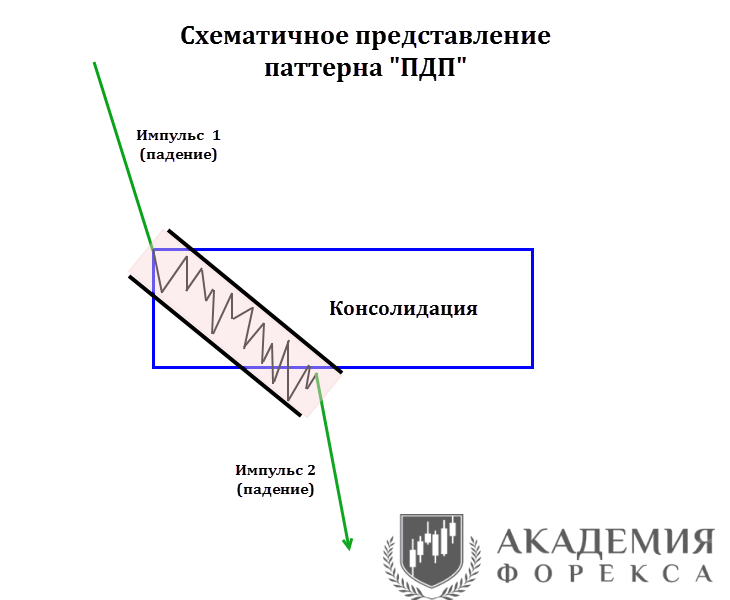

Паттерн «ПДП»

Называние этого паттерна означает «Падение – Диагональ – Падение». Он очень похож на паттерны импульсной протороговки, как и на паттерн «Кластер», но все же имеет характерные отличия по своей структуре.

Его структуре присуще:

- наличие ускорения (первая волна);

- уход цены в нисходящий канал;

- формирование нового ускорения (вторая волна) вниз.

Схема этого паттерна имеет следующий вид:

Рисунок 10. Схема паттерна «ПДП»

Суть работы с этим паттерном заключается в следующем:

когда вы видите нисходящий импульс, после которого цена формирует нисходящий канал, далее следует ожидать еще одно импульсное движение цены.

Рисунок 11. Графическое представление паттерна «ПДП»

Работать с «ПДП» необходимо, учитывая зону диагонального падения цены. Существует несколько вариантов работы с этим паттерном, мы их обозначим дополнительной нумерацией – «ПДП 1», «ПДП 2» и т.д.

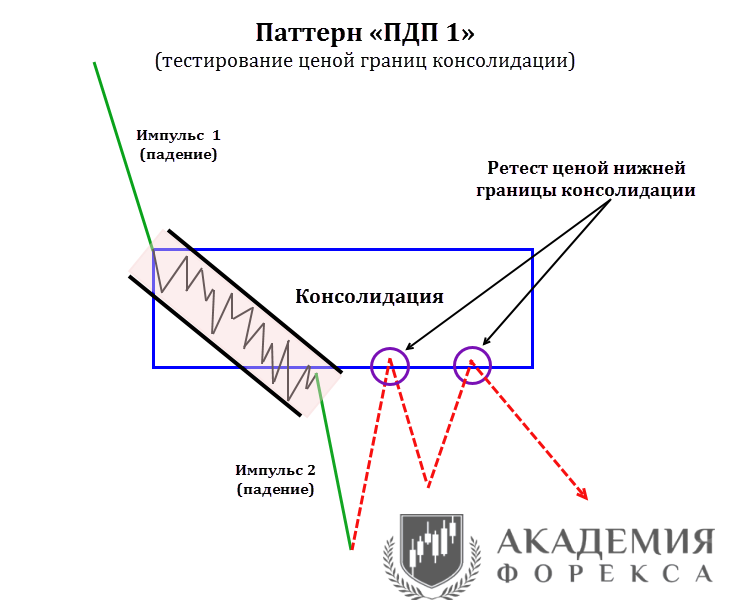

Паттерн «ПДП 1»

Схематично его можно представить в следующем виде:

Рисунок 12. Тестирование ценой нижней границы паттерна «ПДП 1»

На графике паттерн может выглядеть приблизительно так, как показано на рисунке ниже:

Рисунок 13. Тестирование ценой нижней границы паттерна «ПДП 1», вид на графике

На рис. 13 вы видите паттерн «Падение – Диагональ – Падение» со всеми присущими его структуре элементами. Также вы можете видеть, как цена дважды тестирует нижнюю границу консолидации. На ретесте есть возможность войти в рынок:

Рисунок 14. Паттерн «ПДП 1», вход в рынок на откате цены

На рис. 14 показана точка входа в рынок во время тестирования ценой нижней границы консолидации. Цена может зайти глубоко в зону, но как только она вернется к нижней ее границе, следует искать точку входа в рынок.

Входим на закреплении цены после отката ее от границы консолидации. Stop Loss устанавливаем за последним локальным максимумом. Take Profit – не более 15-20 пунктов. Далее вы можете закрыться по Тейку или удерживать позицию, если цена движется в вашу сторону.

Помните, каждое новое тестирование ценой проторговки ослабляет ее зону, поэтому входить в рынок предпочтительнее на первой реакции. В этом случае больше шансов, что цена не пробьет зону с первого раза. При последующих подходах цены к зоне последняя будет становиться с каждым разом слабее.

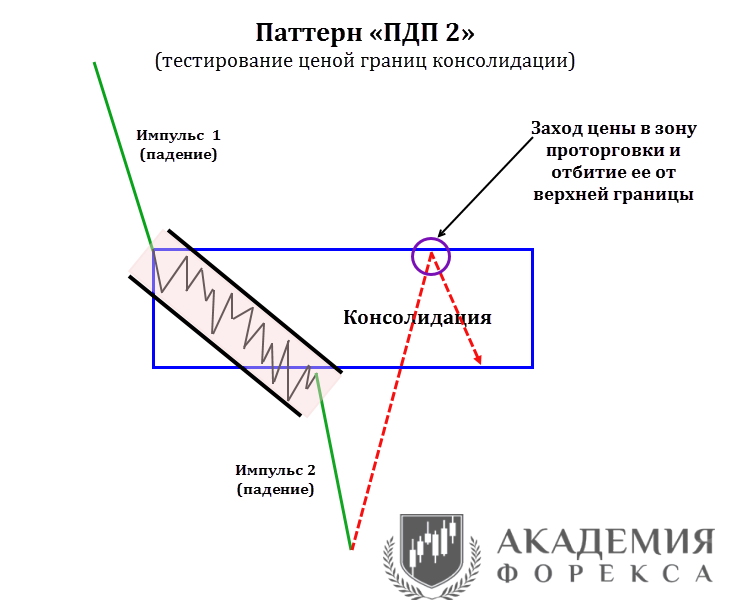

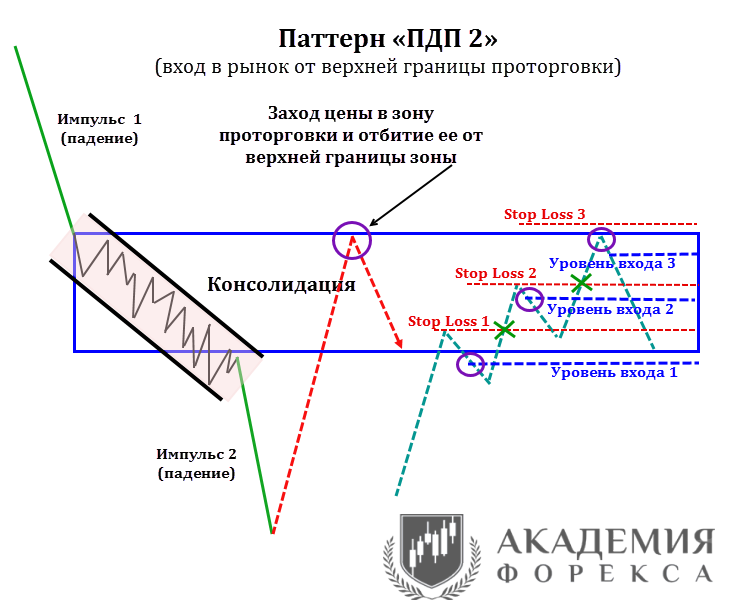

Паттерн «ПДП 2»

Рыночная ситуация может складываться по-разному, универсального инструмента торговли, как вы знаете, не существует. Однако в своей торговой практике я чаще всего использую именно этот паттерн. Принцип работы с ним можно увидеть на схеме ниже:

Рисунок 15. Паттерн «ПДП 2», заход цены в зону проторговки

Этот вариант паттерна очень похож на предыдущий. Разница между ними заключается в том, что здесь вход в рынок стоит рассматривать при отбитии цены от верхней границы проторговки. Почему так? Все объясняется просто.

Если заходить по правиам «ПДП 1», происходит следующее. Вы входите в рынок на первом отбитии цены от нижней границы, вы устанавливаете Стоп, по которому вас и выбивает, потому что цена не пошла в нужную сторону. Вы перезаходите на втором ретесте и повторяется та же картина, только цена может зайти в зону еще глубже, снова выбивая вас по Стопу. В третий раз делать перезаход вы уже не рискнете – именно так срабатывает психология трейдера, дважды потерпевшего фиаско.

Суть в том, что с каждым ретестом зона слабеет, цена заходит в зону глубже, откаты ее становятся короче. С этим точно сталкивались все трейдеры на ранних ах обучения трейдингу. Избежать этой неприятности, если торговать по паттерну «ПДП 2». Вам просто нужно буддет дождаться захода цены в зону до верхней границы консолидации, а далее у вавс будет надежная точка входа для открытия торговой позиции:

Рисунок 16. Паттерн «ПДП 2», вход в рынок от верхней границы проторговки

На рис. 16 вы можете видеть преимущества входа в рынок по паттерну «ПДП 2». Уровень входа 1 и 2 относится ко входу по паттерну «ПДП 1», как видите, в обоих случаях рынок выбивает ваши сделки по Стопу. Уровень входа 3 более привлекательный, поскольку, если цена отскочила от верхней границы, то в рамках зоны она будет двигаться вниз. В этом случае вы хоть немного, но заработаете, а не уйдете по Стопу.

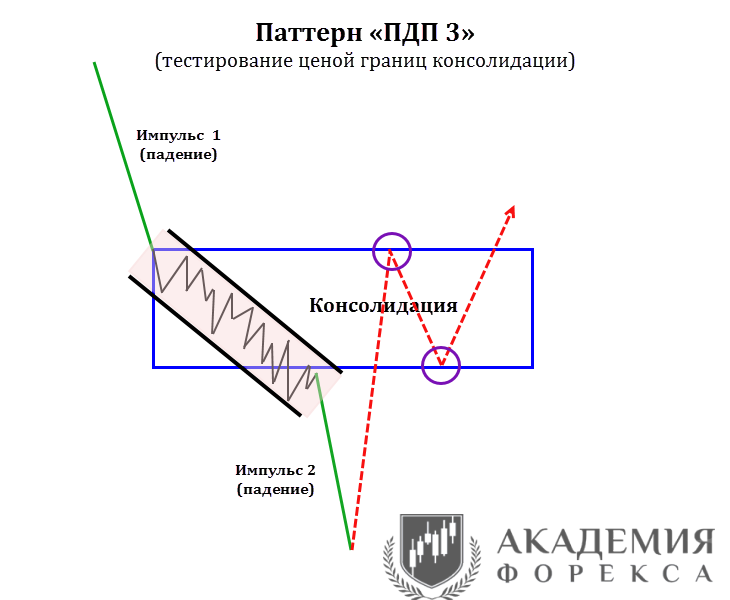

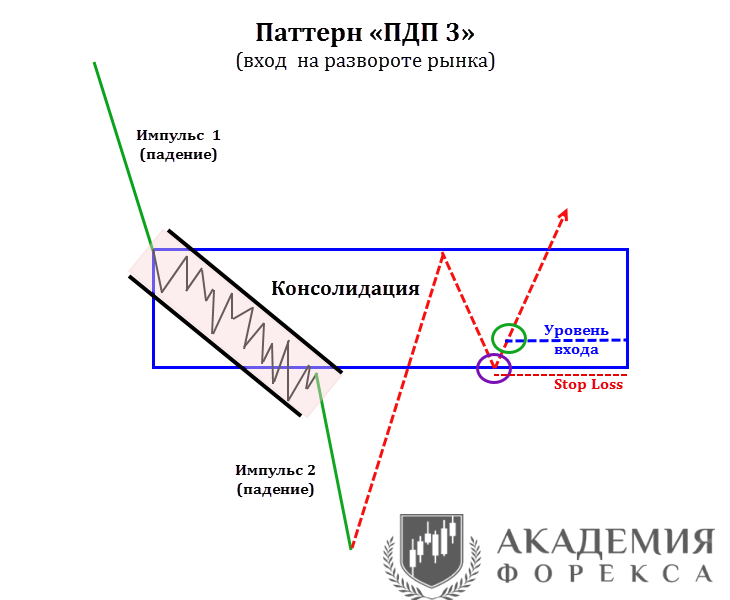

Паттерн «ПДП 3»

Этот вариант паттерна «ПДП» также интересен, потому что каждый встречает его в 10-15% случаев от общей торговой практики. Схематично «ПДП 3» можно изобразить так:

Рисунок 17. Схематичное представление паттерна «ПДП 3»

Паттерн может быть использован в качестве разворотной конструкции. Какими способами можно определить, что такая конструкция является разворотной? Если вы намерены торговать этот паттерн в качестве разворотной конструкции, убедитесь, что падение цены составляет не менее 80-100% от ATR торгуемой валютной пары.

Такой показатель, как «дневная волатильность», присущ каждой валютной паре. Предположим, что дневная волатильность вашего валютного инструмента составляет 100 пунктов, тогда две волны падения по «ПДП 3», т.е. общая высота паттерна вместе с импульсами, должна составлять не менее 80-90 пунктов. Дело в том, что именно падение такой глубины усиливает вероятность разворота рынка по торгуемой валютной паре. Только в этом случае есть смысл использовать этот паттерн в качестве разворотной конструкции:

Рисунок 18. Паттерн «ПДП 3», вход в рынок на развороте цены

По рис. 18 понятно, что цена вернулась в зону проторговки, дошла до верхней ее границы, отскочила и двинулась к нижней ее границе. Далее наблюдаем отбитие ее от нижней границы, что и является сигналом на вход в рынок. В данном случае мы видим, как работает разворотная конструкция. Stop Loss устанавливаем за последним локальным минимумом или за нижнюю границу консолидации.

Не забывайте про ATR. Торгуя «на разворот» старайтесь никогда не забывать правило «80% по ATR». Торговать можно, если валютная пара уже преодолела 80-90% ATR, это подтверждает вероятность разворота цены. Измерить эту величину можно очень простым способом – инструментом «Перекрестие». Просто возьмите его в панели инструментов и измерьте эту величину в направлении от точки High к точке Low.

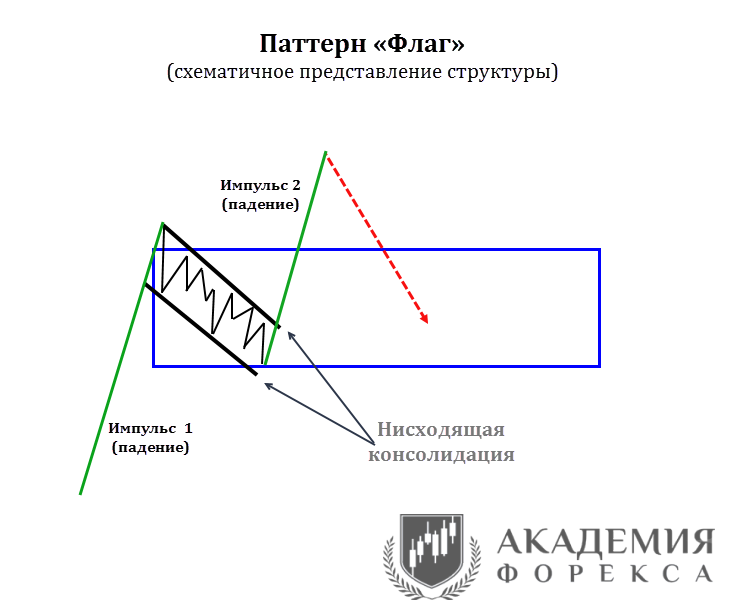

Паттерн «Флаг»

Этот весьма распространенный паттерн визуально чем-то напоминает паттерн «ПДП», но отличается от него по своей структуре:

Рисунок 19. Структура паттерна «Флаг»

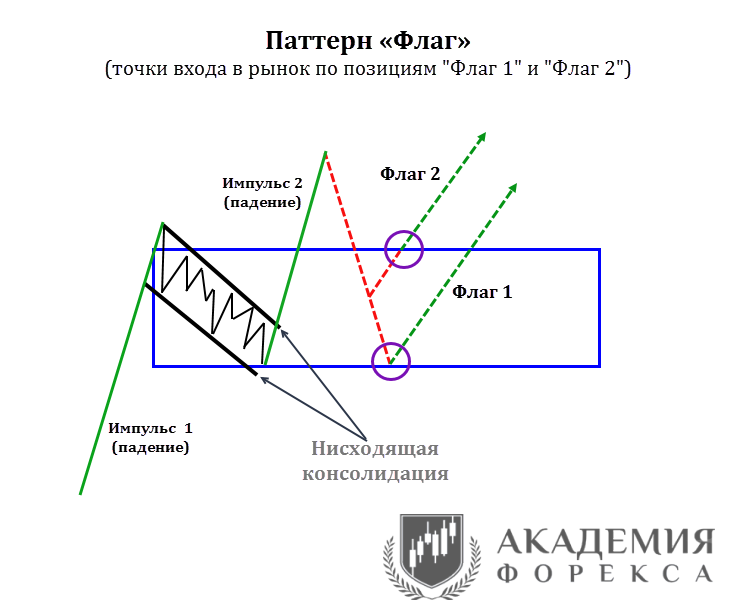

На рис. 19 видно, что в его структуре также присутствует растущий входящий импульс, нисходящая консолидация, за которым следует импульсный рост цены. Ниже вы можете видеть два варианта этого паттерна – «Флаг 1» и «Флаг 2»:

Рисунок 20. Варианты паттерна «Флаг»

Многие трейдеры торгуют этот паттерн на тесте цены у верхней границы «Флага». Ошибкой будет также отмечать только верхнюю границу его консолидации. Торгуя с этим паттерном важно дождаться момента, когда цена зайдет глубоко в его зону. Торговать можно, выбирая одну из двух позиций паттерна «Флаг» (смотреть рис.20):

- Цена отбилась от нижней границы зоны (Флаг 1);

- Цена выходит из зоны консолидации, пробивая верхнюю ее границу (Флаг 2).

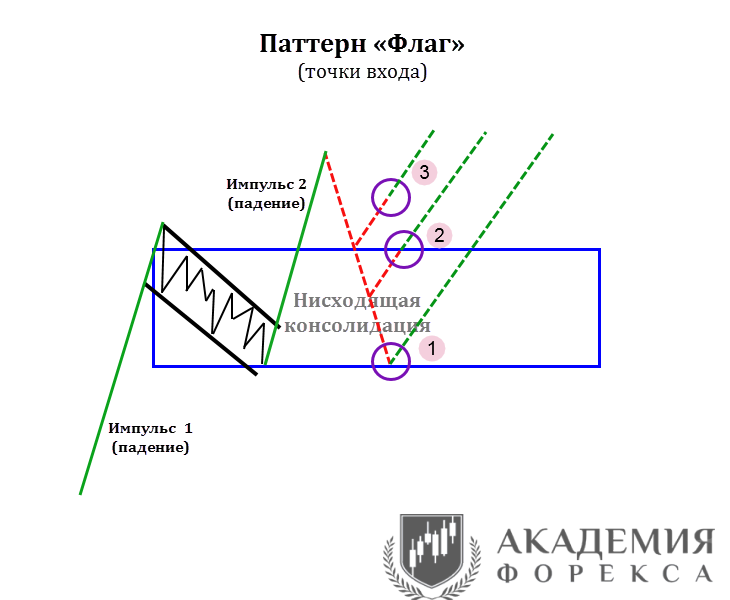

Никогда не выходит в рынок от простого «касания» (Флаг 3) цены к верхней границе консолидации (смотреть рис. 21). Здесь очень высока вероятность того, цена зайдет ниже этой границы. Открывая позицию ниже, вы лишите себя возможности перезайти и можете остаться без выгодной торговой позиции:

Рисунок 21. Вход в рынок по паттерну «Флаг»

Торгуя паттерн «Флаг» важно учитывать такой момент:

- при нисходящей консолидации «Флага» наилучшая точка входа лежит у нижней границы зоны;

- при восходящей консолидации «Флага» наилучшей точкой входа считается та, что лежит у верхней границы зоны.

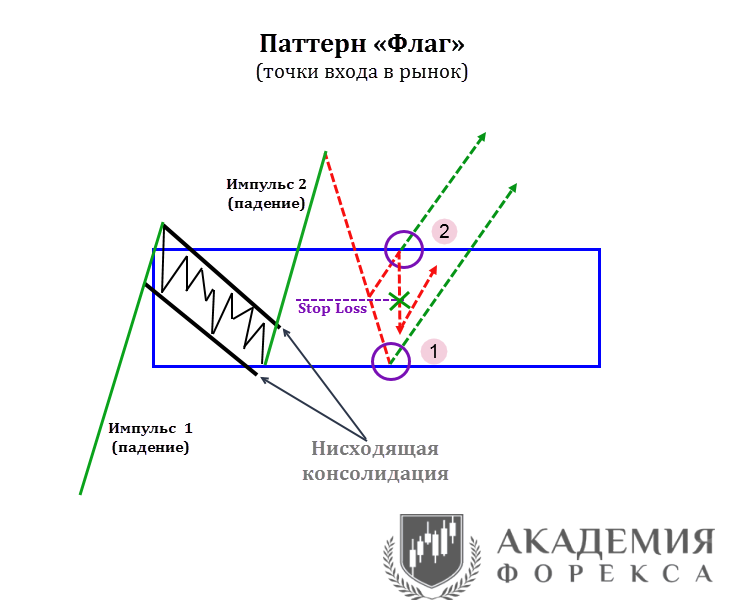

Рисунок 22. Паттерн «Флаг», вход от верхней границы и закрытие сделки по Stop Loss

На рис. 22 видно, что вход по позиции «Флаг 2» был неудачным, цена вернулась в зону, и сделку выбило по Стопу. Возможно повторение этой ситуации, когда трейдер перезаходит от верхней границы, не дождавшись закрепления цены или каких-либо сигналов подтверждения движения цены.

Пару неудачных входов дестабилизируют психику и логику мышления трейдера, в результате он начинает нервничать и пропускать выгодные позиции. Некоторые трейдеры в такие моменты умудряются сделать массу непростительных ошибок. Чтобы избежать подобной неприятности, возьмите за правило, что входить в рынок лучше по паттерну «Флаг 1».

Вот, собственно и вся информация, которую хотелось вам донести относительно трех ценовых паттернов, используемых в ТС «Weekly Monthly Daily Forex». Думаю, вы заметили, насколько похожа эта система с торговой стратегией «Снайпер Х». Торговля по правилам Price Action вообще интересная вещь. Мы взяли некоторые паттерны стратегии«WMDF» и внесли их в систему «Снайпер Х» в рамках обновления последней. Получить бесплатно базовый курс обучения по «Снайпер Х» вы можете по ссылке ниже:

Дело в том, что после первого авторского обзора в 2014 году, она несколько перестала отвечать реалиям сегодняшнего дня. «Снайпер» и сегодня является вполне рабочей системой, но мало адаптированной современным потребностям трейдера. Мы улучшили эту ТС до версии «Снайпер Х», улучшив фильтрацию, поскольку не каждая проторговка пригодна для торговли. В некоторых случаях ее вообще не стоит рассматривать. Например, отмечая проторговку, мы всегда ищем слева от нее «опору». Конструкция «Опора – Подход цены – Проторговка - Импульс» всегда работают надежно и дают высокий процент прибыльных сделок.

Не забывайте также, что лучшее время торговли – это тайминг, начало открытия торговых сессий, когда значительно увеличиваются шансы получения прибыли по успешным сделкам.

Итоги:

На практике мы сталкиваемся с тем, что Price Action – это тема, которая известна очень ограниченному кругу русскоязычных трейдеров. Большая часть школ трейдинга в нашей стране также не уделяет этой теме должного внимания, загружая новоиспеченных трейдеров лишь азами технического и фундаментального анализа.

Price Action – это возможность мыслить, понимать и видеть силы, которые оказывают влияние на рынок. Понятно, что изучение паттернов и умение «жонглировать» ими на практике требует немалого труда от трейдера. Особенно сложно ему психологически перейти в Price Action после всех своих торговых роботов, индикаторов и осцилляторов. В то же время паттерны легко можно встроить в любую торговую систему. Они могут стать основой или удачным дополнением любого торгового плана.

Всем успешной торговли и с наступающим!