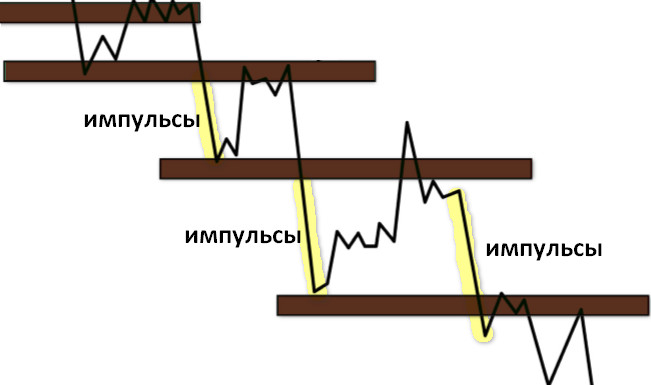

«Снайпер» – это внутридневная торговая система для торговли по тренду, определяемому направлением пробоя «ночного флэта», с последующим подтверждением в виде сформированных по ходу уровней поддержки или сопротивления.

Стратегия имеет четкую точку входа в начале дня, и содержит в основе классическую теорию Доу-Джонса с тремя фазами рынка: накопления (флэта), рывка (импульса) и коррекции (разворота).

По сути — трейдеры открывают первую сделку дня по направлению «свечей Лондона», отыгрывая открытие европейских бирж, которое сопровождается ростом ликвидности и волатильности. Это так называемая стратегия «Лондонский взрыв».

По сути — трейдеры открывают первую сделку дня по направлению «свечей Лондона», отыгрывая открытие европейских бирж, которое сопровождается ростом ликвидности и волатильности. Это так называемая стратегия «Лондонский взрыв». При этом автор не настаивает на большом количестве сделок, предлагая держать сделку, пока тренд развивается «в нашу сторону». Чтобы трейдеру было «психологически легко» следовать за трендом, Павел Дмитриев использует тактику перевода стопа в безубыток, но делает это через фиксацию прибыли, с помощью закрытия 50% позиции. Новичкам крайне важно «почувствовать деньги» на старте и нельзя познать «горечь больших потерь», поэтому размер стопа и прибыли составляет 10-20 пунктов.

При этом автор не настаивает на большом количестве сделок, предлагая держать сделку, пока тренд развивается «в нашу сторону». Чтобы трейдеру было «психологически легко» следовать за трендом, Павел Дмитриев использует тактику перевода стопа в безубыток, но делает это через фиксацию прибыли, с помощью закрытия 50% позиции. Новичкам крайне важно «почувствовать деньги» на старте и нельзя познать «горечь больших потерь», поэтому размер стопа и прибыли составляет 10-20 пунктов. Чтобы избежать «выбивания стопов», система «Снайпер» запрещает торговлю в период выхода экономических новостей. Используется вход после импульса, оставляющего за собой зону флэта, которая выступает как естественное препятствие любому откату.

Чтобы избежать «выбивания стопов», система «Снайпер» запрещает торговлю в период выхода экономических новостей. Используется вход после импульса, оставляющего за собой зону флэта, которая выступает как естественное препятствие любому откату.

Тейк-профит стратегии определен в пивотных точках, где наиболее возможен разворот. Автор стратегии считает такими точками максимумы, минимумы, цену закрытия предыдущего дня, а также сопротивления и поддержки старших таймфреймов.

Эти уровни размечаются заранее, до начала торгов. Трейдеру предлагается внимательно следить за поведением цены по достижению пивотных зон, чтобы получить сигнал разворота при формировании первой зоны флета, противоположной тренду. Кстати, — это универсальное правило определения смены тенденции, ведь котировки могут развернуться раньше или позже нарисованных ключевых уровней.

Эти уровни размечаются заранее, до начала торгов. Трейдеру предлагается внимательно следить за поведением цены по достижению пивотных зон, чтобы получить сигнал разворота при формировании первой зоны флета, противоположной тренду. Кстати, — это универсальное правило определения смены тенденции, ведь котировки могут развернуться раньше или позже нарисованных ключевых уровней.

Термины стратегии «Снайпер»

Термины стратегии «Снайпер»

Торговая система вводит собственные названия уровней сопротивлений и поддержек, отходя от общепринятого в трейдинге профессионального сленга.

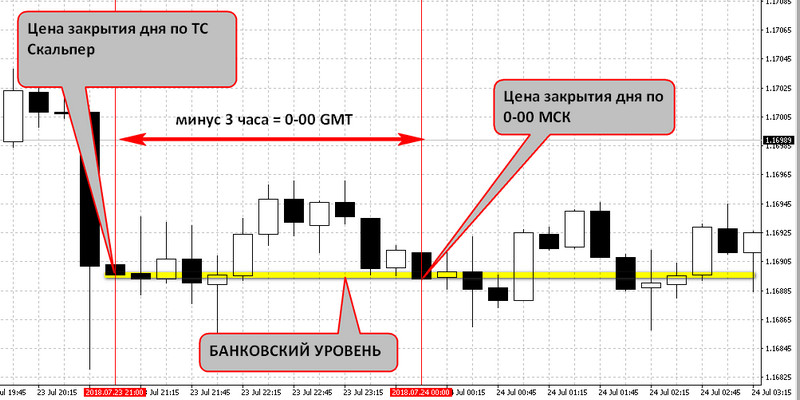

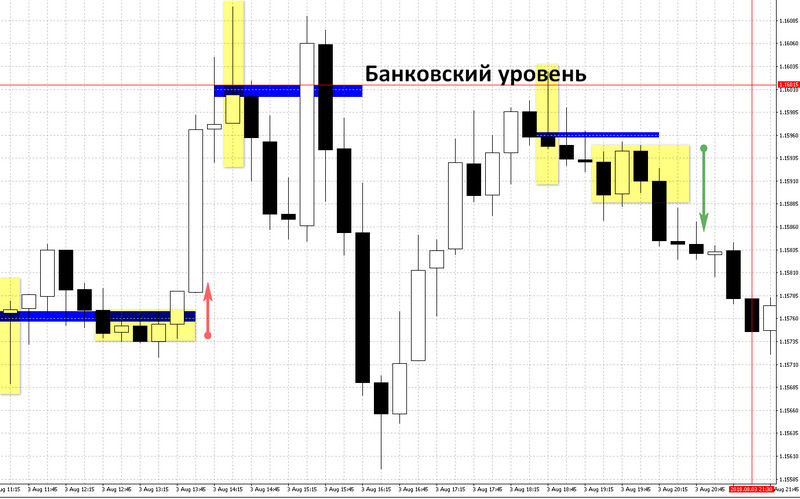

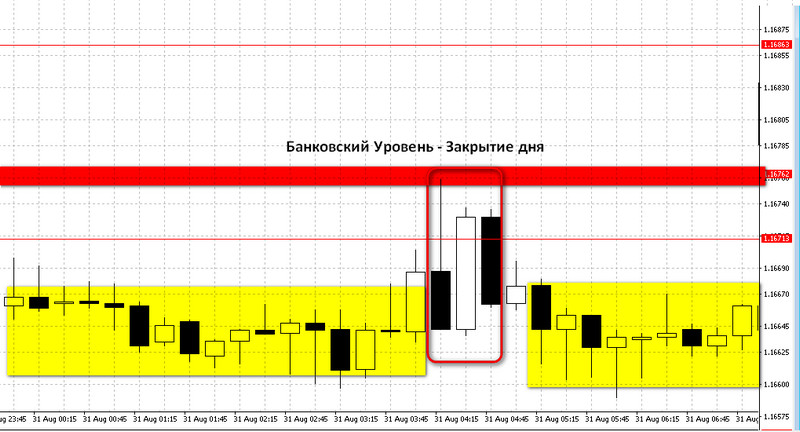

- Банковский уровень (БУ) — закрытие предыдущей дневной свечи по Гринвичу (минус 3 часа по МСК);

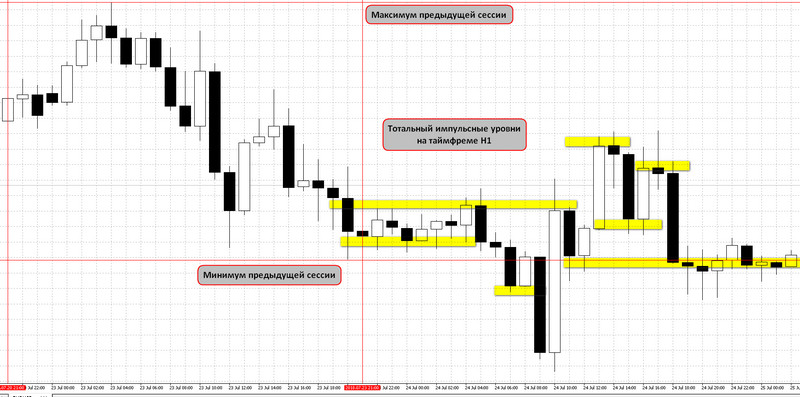

- Уровни, проведенные через точки минимума и максимума цены предыдущего торгового дня;

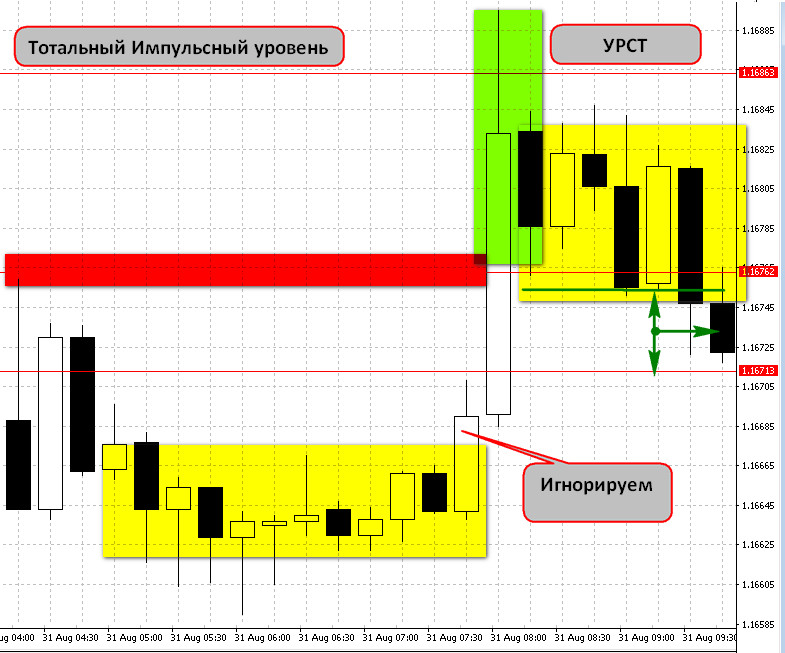

- Уровни сопротивления и поддержки старших таймфреймов (М30, Н1, Н4), получивших название «тотальные импульсные уровни» (ТИУ);

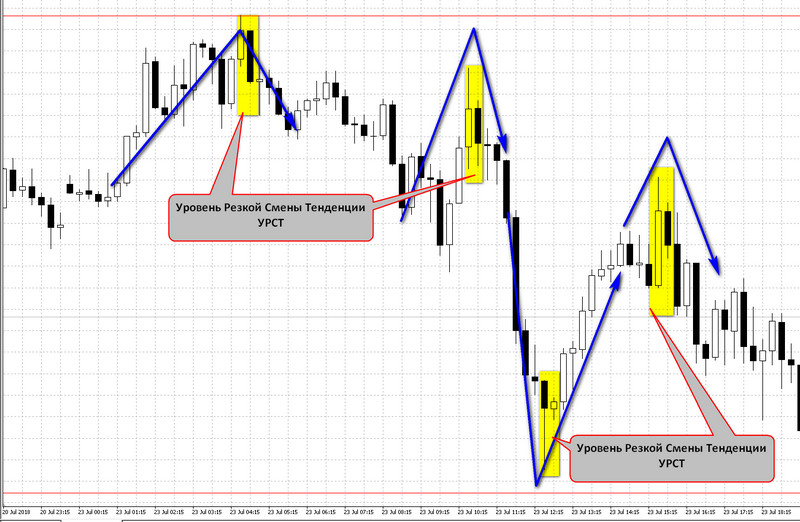

- Уровень Резкой Смены Тенденции (УРСТ) – свеча с длинным хвостом в направлении тренда на 5 или 15-ти минутном диапазоне, после которой начинается разворотное движение;

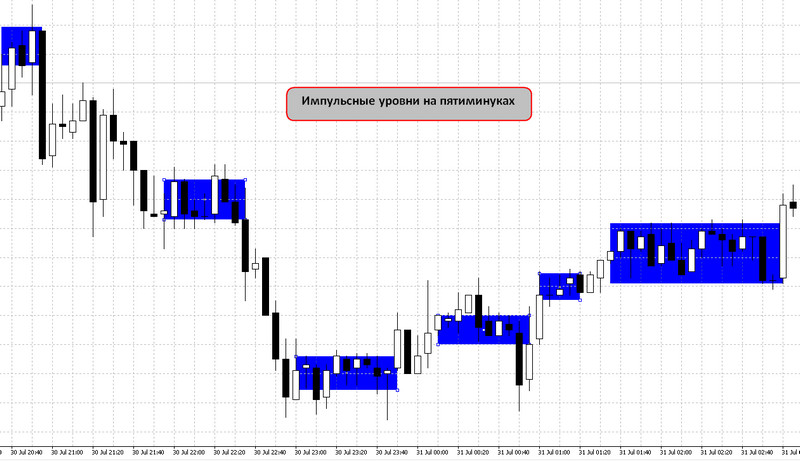

- Импульсные уровни (ИУ) — верхние и нижние границы флэта на M5-M15;

- Зона Консолидации (ЗУ) – флэт, возникающий в ходе азиатской сессии;

- Сейф – закрытие 50% позиции по тейк-профиту, равному стоп-лоссу.

Переименованные паттерны и элементы стратегий Форекс, вошедшие в ТС «Снайпер»

Новичкам, обратившимся к изучению стратегии «Снайпер», предлагается начать с отработки двух элементов – Банковского Уровня и Зоны Консолидации.

Банковский уровень выдается Павлом Дмитриевым за ноу-хау. Он утверждает, что благодаря смещению на 3 часа можно определить ценовой уровень, желанный для сделок крупных банков.

На самом деле торговля с использованием цены закрытия предыдущего дня как уровня разворота подробно исследована Ларри Уильямсом в книге«Долгосрочные секреты краткосрочной торговли». А споры по поводу смысла смещения времени закрытия дня подробно рассмотрены в материалах нашего сайта.

Закрытие дня – значимый уровень для разворота, но явно не Банковский, о чем можно судить по ежедневно публикуемым таблицам ордеров крупных банков. Финансовые учреждения не привязываются к цене закрытия дня.

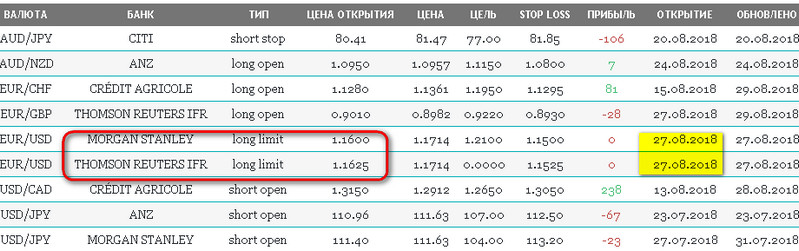

На примере ниже показано, что в понедельник 27 августа два банка открыли покупку по паре EURUSD по цене 1.1600 и 1.1625.

Банковский уровень на пятницу 24 августа составил 1.1620. Как видно из примера, первый банк купил евро “на дне”, значительно ниже банковского уровня, а второй открылся в конце дня.

Банковский уровень на пятницу 24 августа составил 1.1620. Как видно из примера, первый банк купил евро “на дне”, значительно ниже банковского уровня, а второй открылся в конце дня. Зона консолидации – это последствие малой ликвидности «азиатской сессии», возникающей по причине отсутствия европейских и американских трейдеров. Низкий объем торгов в это время суток не позволяет преодолеть локальные поддержки и сопротивления и сформировать тренд.

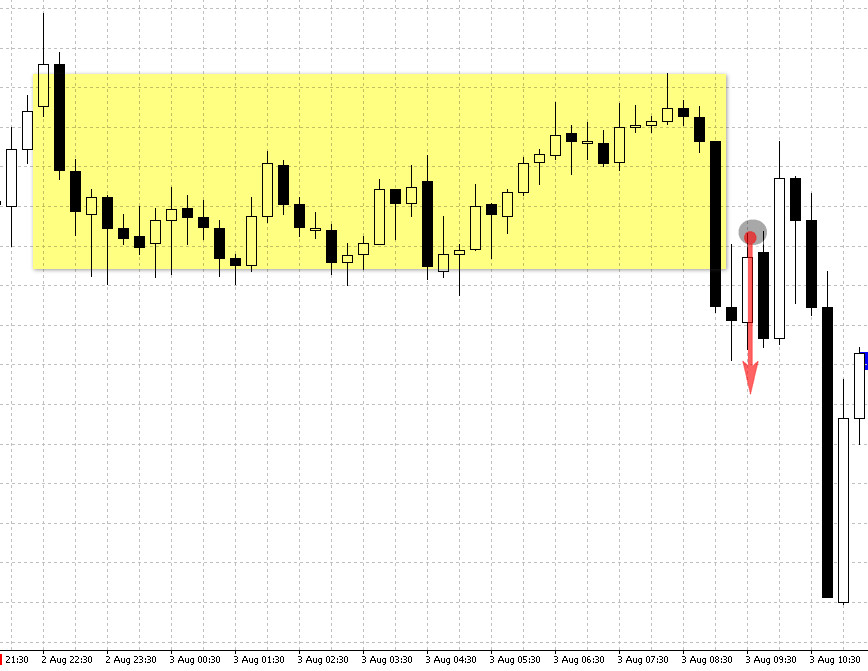

Зона консолидации – это последствие малой ликвидности «азиатской сессии», возникающей по причине отсутствия европейских и американских трейдеров. Низкий объем торгов в это время суток не позволяет преодолеть локальные поддержки и сопротивления и сформировать тренд.

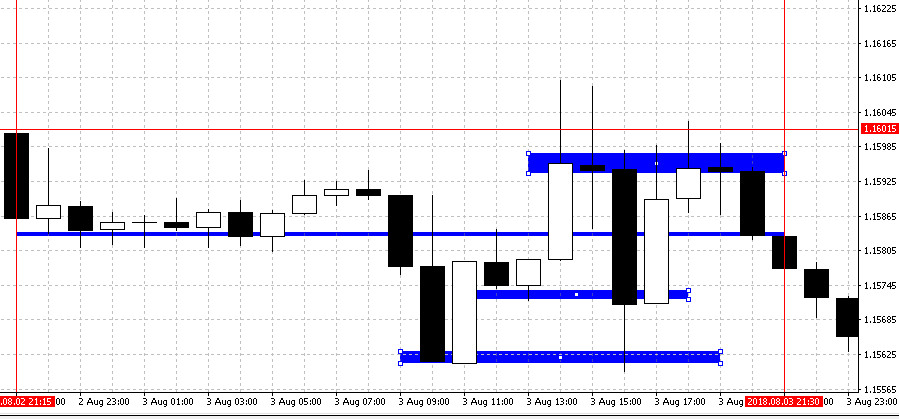

На графике любой валютной пары отчетлива видна консолидация котировок, выпадающая на вечернее время, переходящая на утренние часы.

Самую большую путаницу вызывают названия “импульсный уровень” и “тотальный импульсный уровень”. Вот почему это происходит.

Самую большую путаницу вызывают названия “импульсный уровень” и “тотальный импульсный уровень”. Вот почему это происходит.

Тотальный импульсный уровень – это линия сопротивления или поддержкистаршего таймфрейма. Иногда автор стратегии говорит о зоне, но только потому, что точную линию сложно определить. Причина в том, что автором предлагается формулировка про множество соприкосновений и откатов котировок от этого уровня.

Тем не менее – это линия, а не зона, тогда как Импульсный Уровень — это действительно некий диапазон разброса цен, движущихся горизонтально, без тренда. Строится эта зона, в отличие от тотального импульсного уровня, на малых рабочих таймфреймах: М1, М5 или М15, в зависимости от предпочтений трейдера.

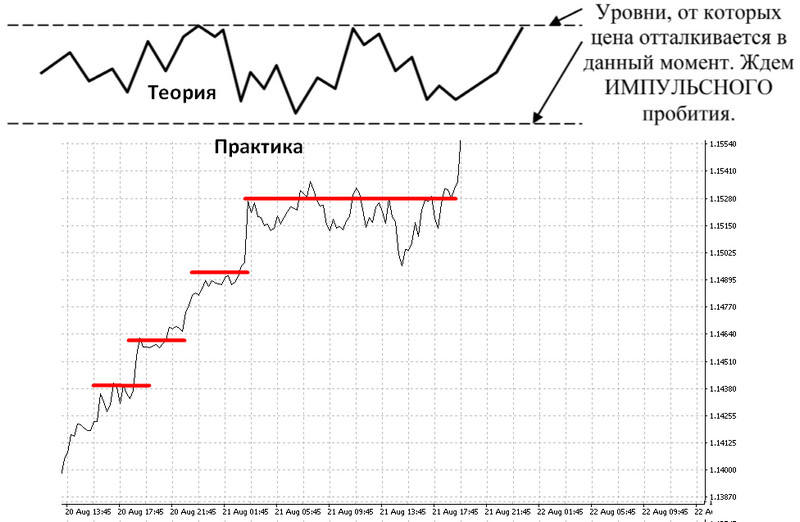

Тем не менее – это линия, а не зона, тогда как Импульсный Уровень — это действительно некий диапазон разброса цен, движущихся горизонтально, без тренда. Строится эта зона, в отличие от тотального импульсного уровня, на малых рабочих таймфреймах: М1, М5 или М15, в зависимости от предпочтений трейдера. Поэтому Импульсный Уровень – это классический флэт, известный с момента публикации теории Доу как зона накопления или низкой ликвидности.Авторам стратегии пришлось потратить много лет, чтобы автоматизировать правила нахождения Импульсного Уровня. Однако существует стратегия Stairstep Breakout System, которая позволяет достаточно надежно строить и торговать по флэтовым уровням, идущим за трендом.

Поэтому Импульсный Уровень – это классический флэт, известный с момента публикации теории Доу как зона накопления или низкой ликвидности.Авторам стратегии пришлось потратить много лет, чтобы автоматизировать правила нахождения Импульсного Уровня. Однако существует стратегия Stairstep Breakout System, которая позволяет достаточно надежно строить и торговать по флэтовым уровням, идущим за трендом.

Уровень Резкой Смены Тенденции – это легко распознаваемая фигура Price Action, называемая пин-баром. Отличительной ее особенностью является возникновение большого хвоста в направлении тренда. Логика ожидания разворота понятна — движение наткнулось на сильное противодействие противоположной стороны.

Сейф – это идеальная маркетинговая находка Павла Дмитриева. Тактику 50% выхода по тейк-профиту, равному стопу — скопировали многие разработчики. Ничего нового в ней нет, такой подход эквивалентен распространенному приему мани менеджмента – переводу позиции в безубыток. Однако идея факта фиксации прибыли на счет оказалась интересной психологической находкой.

Правила стратегии

Стратегия «Снайпер» состоит из трендовой и контр-трендовой частей торговли. Все сделки открываются после образования импульсных уровней – зон консолидации цены на таймфреймах М1-М15:

- Сделки на продажу открываются при условиях образования текущего уровня ниже предыдущего импульсного уровня, а также импульсного пробоя нижней границы флэта;

- В свою очередь, сделки на покупку открываются при условиях образования текущего уровня выше предыдущего импульсного уровня, а также импульсного пробоя нижней границы флэта.

Зоны флета определяются ТС «Снайпер» как диапазон колебаний между уровнями локального сопротивления и поддержки. Они определяются по наибольшему количеству точек соприкосновения и отката на горизонтальном движении котировок. Но практика показывает, что их длина может быть любой, важно наличие самого импульса.

Вход в рынок осуществляется после пробоя границы флэта в направлении тренда — свечой с широким диапазоном. Тренд определяется по расположению импульсного уровня относительно предыдущего такого уровня. Вход в рынок совершается после отката цены, при следующих условиях:

Вход в рынок осуществляется после пробоя границы флэта в направлении тренда — свечой с широким диапазоном. Тренд определяется по расположению импульсного уровня относительно предыдущего такого уровня. Вход в рынок совершается после отката цены, при следующих условиях: Контртрендовые сделки осуществляются на банковских уровнях, тотальных импульсных уровнях и на уровне резкой смены тенденции.

Контртрендовые сделки осуществляются на банковских уровнях, тотальных импульсных уровнях и на уровне резкой смены тенденции.

Банковский уровень проводится по точке последней цены закрытия на 0:00 GMT. В большинстве случаев котировки текущей сессии развернутся после пробоя банковского уровня. Поэтому на рабочем таймфрейме М1-М15 трейдер ждет образования флэта в направлении отката. Это будет первый импульсный уровень для входа по правилам, описанным выше.

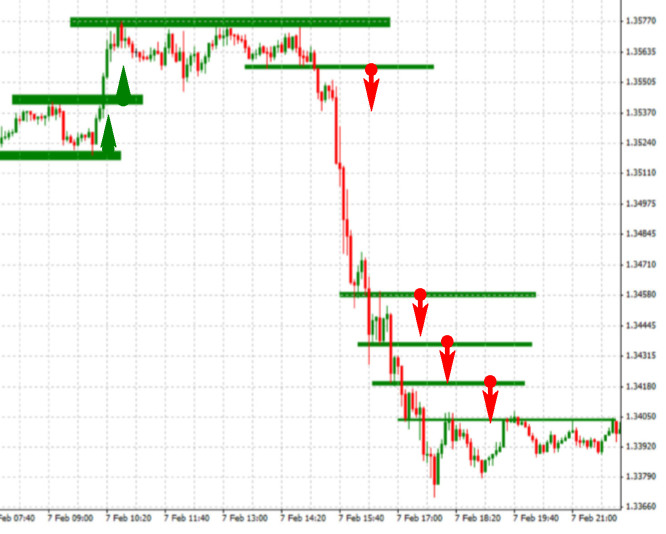

По тому же принципу совершаем сделки на откатах от сопротивления или поддержки старших таймфреймов, которые в стратегии называются тотальными импульсными уровнями.

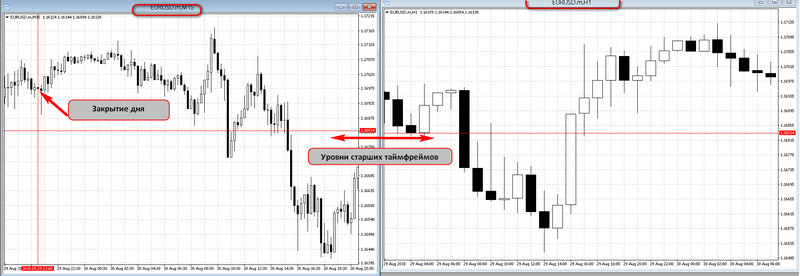

По тому же принципу совершаем сделки на откатах от сопротивления или поддержки старших таймфреймов, которые в стратегии называются тотальными импульсными уровнями. Трейдер должен отслеживать их в течение сессии и заранее переносить на график свечей М1-М15. Поэтому торговля ведется на двух графиках, причем дополнительно открыты диапазоны М30-Н4.

Трейдер должен отслеживать их в течение сессии и заранее переносить на график свечей М1-М15. Поэтому торговля ведется на двух графиках, причем дополнительно открыты диапазоны М30-Н4. При приближении, пробое и развороте цены, как и в случае с банковским уровнем, следует определить на М15 первую зону импульсного уровня и ждать для входа импульсного пробоя цены по ходу отката.

При приближении, пробое и развороте цены, как и в случае с банковским уровнем, следует определить на М15 первую зону импульсного уровня и ждать для входа импульсного пробоя цены по ходу отката. Уровень резкой смены тенденции – это пин-бар, после которого происходит разворот котировок. При обнаружении подобных свечей на М5-М15 правила торговой системы требуют отметить такой уровень и быть готовым зайти на ретесте — возврате цены с образованием зоны импульсного уровня. Но в этом случае трейдеру предложено ждать импульсного пробоя в обратном направлении тренда. То есть вниз от сопротивления или вверх от поддержки уровня резкой смены тенденции.

Уровень резкой смены тенденции – это пин-бар, после которого происходит разворот котировок. При обнаружении подобных свечей на М5-М15 правила торговой системы требуют отметить такой уровень и быть готовым зайти на ретесте — возврате цены с образованием зоны импульсного уровня. Но в этом случае трейдеру предложено ждать импульсного пробоя в обратном направлении тренда. То есть вниз от сопротивления или вверх от поддержки уровня резкой смены тенденции. Логично предположить, что разворотные пин-бары часто совпадают с закрытием предыдущего дня или уровнями сопротивлений и поддержки.

Логично предположить, что разворотные пин-бары часто совпадают с закрытием предыдущего дня или уровнями сопротивлений и поддержки.С чего начинается сессия, или Зона консолидации, как первая точка входа «Снайпера»

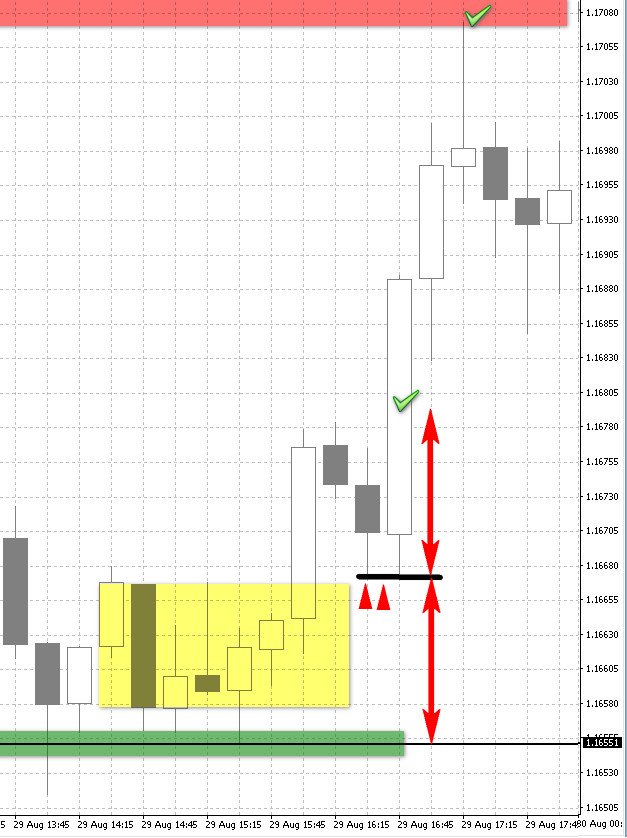

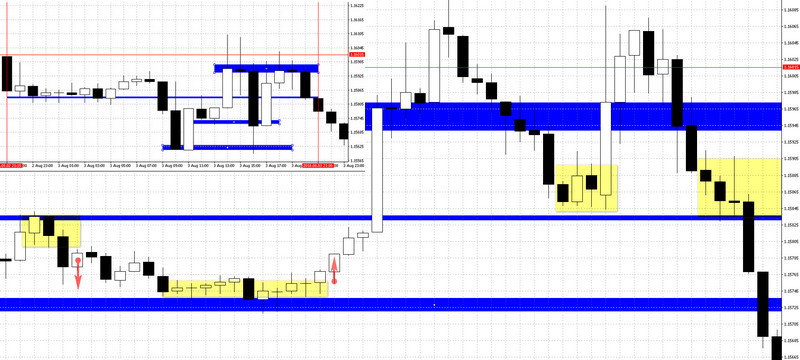

«Ночная сессия» выделена торговой системой «Снайпер» в особую «зону консолидации». Стратегия торговли предполагает открывать день сделкой, в направлении импульсного выхода за эту зону. При этом ширина флэта не должна превышать 20 пунктов, а откат после импульса должен приблизиться, как минимум, на 25 пунктов.

Сейф и мани менеджмент

Сейф и мани менеджмент

Вход двумя ордерами – обязательное условие стратегии. Один из ордеров закрывается по заранее выставленному тейк-профиту, равному стоп-лоссу (обычно в пределах 15-20 пунктов). Стоп-лосс, обычно, ставится за максимумом или минимумом свечей зоны импульсного уровня. Досрочное закрытие одного из ордеров обеспечивает второму безубыток в случае срабатывания стопа и психологическую поддержку трейдера в виде уже полученной прибыли.

Согласно рекомендациям торговой стратегии, трейдеру не следует превышать 10%-й доли депозита на одну сделку. Если он слит полностью – торги следует прекратить на один день.

Согласно рекомендациям торговой стратегии, трейдеру не следует превышать 10%-й доли депозита на одну сделку. Если он слит полностью – торги следует прекратить на один день.

Нельзя:

- Торговать на новостях или оставлять на их выходе на рынке открытыми обе сделки;

- Входить внутри импульсного уровня;

- Увеличивать лоты в течение сессии.

Примеры сделок по классической торговой системе «Снайпер»

Чтобы не забивать вам голову выдуманными Павлом терминами, мы будем называть формации своими именами и не будем упоминать различные импульсные уровни, банковские уровни и прочие фантазии автора ТС.

До начала торгов по выбранной паре на график следует нанести закрытие дня и уровни сопротивления и поддержки старших таймфреймов.

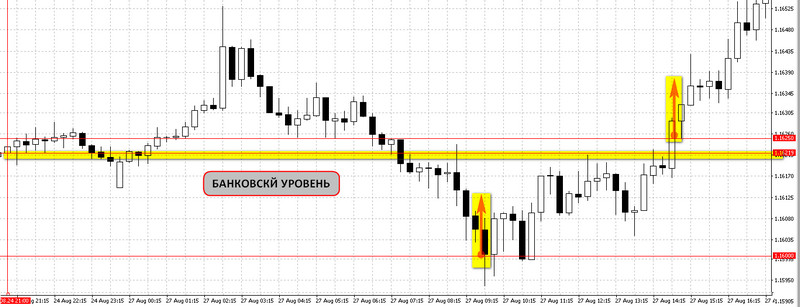

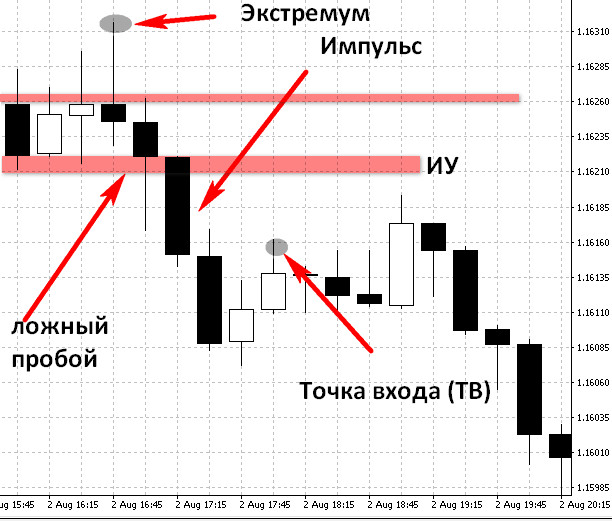

После этого трейдер должен перейти на свечи рабочего диапазона и обозначить флэт, возникший в ходе азиатской сессии. Свеча пробивается вверх в 4:30 утра, но входить нельзя, так как образуется пин-бар, который возник около закрытия прошлой сессии. В этом случае трейдер должен ожидать образования флэтового диапазона под пин-баром, и входить в обратном направлении. В нашем случае ждем шорта.

После этого трейдер должен перейти на свечи рабочего диапазона и обозначить флэт, возникший в ходе азиатской сессии. Свеча пробивается вверх в 4:30 утра, но входить нельзя, так как образуется пин-бар, который возник около закрытия прошлой сессии. В этом случае трейдер должен ожидать образования флэтового диапазона под пин-баром, и входить в обратном направлении. В нашем случае ждем шорта.

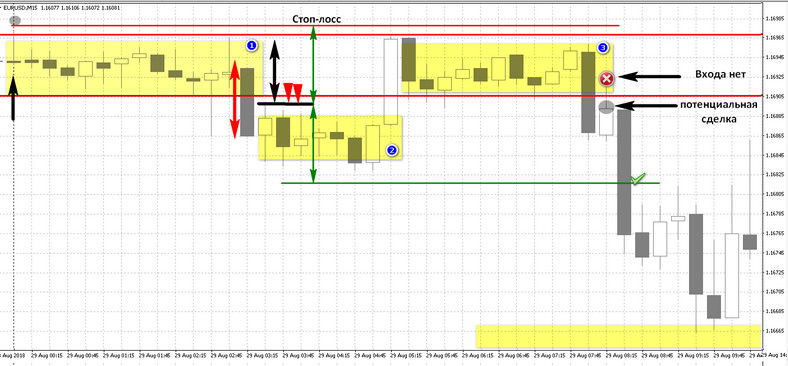

Обратите внимание: зона флэта совпадает с предыдущей консолидацией флэта. В секретной части стратегии «Снайпер», такую формацию расценивают как гарантированный отскок наверх. Однако, по классическим правилам стратегии, мы можем брать только шорты из-за образования пин-бара, поэтому игнорируем выход цен наверх.

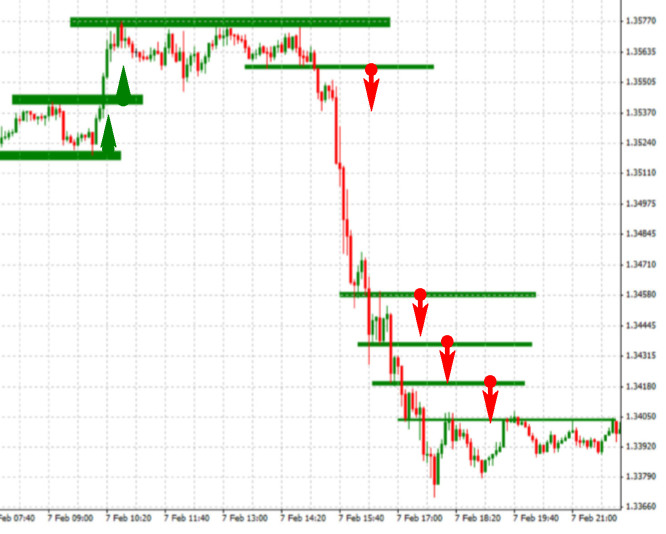

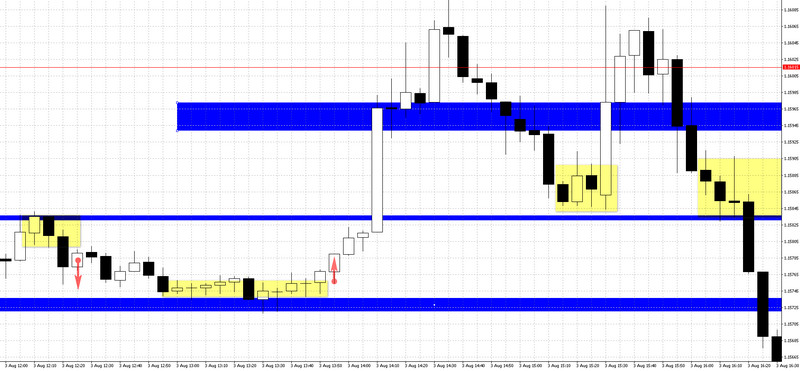

Восходящий импульс образует еще один пин-бар, совпадающий с сопротивлением старшего таймфрейма. Трейдер ожидает образования диапазона консолидации ниже этого уровня, чтобы торговать разворот на пробое локальной поддержки. Когда это, наконец, происходит — сделку приходится отложить по причине отсутствия импульса – диапазон свечи слишком мал (менее 4 пунктов).

Восходящий импульс образует еще один пин-бар, совпадающий с сопротивлением старшего таймфрейма. Трейдер ожидает образования диапазона консолидации ниже этого уровня, чтобы торговать разворот на пробое локальной поддержки. Когда это, наконец, происходит — сделку приходится отложить по причине отсутствия импульса – диапазон свечи слишком мал (менее 4 пунктов). Котировки уходят наверх, но упираются в сопротивление. По правилам стратегии мы обязаны ждать разворота, поэтому готовимся войти в шорт после образования зоны флэта под сопротивлением. Продажа происходит на откате, следующим за пробоем с диапазоном больше четырех пунктов. Отложенный ордер был размещен на поддержке, ставшей сопротивлением, так как цена закрылась ниже линии старшего таймфрейма. Размер стопа определил тейк-профит первой сделки по правилу сейфа.

Котировки уходят наверх, но упираются в сопротивление. По правилам стратегии мы обязаны ждать разворота, поэтому готовимся войти в шорт после образования зоны флэта под сопротивлением. Продажа происходит на откате, следующим за пробоем с диапазоном больше четырех пунктов. Отложенный ордер был размещен на поддержке, ставшей сопротивлением, так как цена закрылась ниже линии старшего таймфрейма. Размер стопа определил тейк-профит первой сделки по правилу сейфа. Но оба трейда были закрыты до срабатывания тейк-профита первой сделки, потому что цена приблизилась к очередному уровню поддержки старшего таймфрейма.

Но оба трейда были закрыты до срабатывания тейк-профита первой сделки, потому что цена приблизилась к очередному уровню поддержки старшего таймфрейма.

Первую сделку дня следует удерживать до момента срабатывания тейк-профита на уровнях старших таймфреймов. Это позволяет словить тренд, при этом ТС не предусматривает создания «пирамиды».

Как видно из примера — флэт азиатской сессии был пробит вниз, что дало сигнал для входа двумя ордерами по правилу сейфа. Точку для сделки дал откат свечи с диапазоном больше 4 пунктов, следующей за импульсным пробоем. По правилам стратегии «Снайпер» — коррекция подошла на расстояние меньше 20 пунктов от верхней границы зоны консолидации, а стоп размещен на один тик выше максимума флэта.

После падения формируется еще один уровень флэта, ниже предыдущего. Это сигнал о том, что тренд идет вниз и следует осуществить продажу на пробое нижней границы. Однако предыдущая сделка не завершена, поэтому трейдер не должен совершать каких-либо действий.

Импульс, возвращающий цену выше уровня входа, не отменяет занимаемую позицию. Стоп не сработал — и сейф, тейк-профит которого всегда равен стопу, закрывает одну из сделок, фактически переводя вторую в безубыток.

Зоны флэта (1) и (3) совпадают, Павел Дмитриев считает это сигналом гарантированного разворота, что и происходит на самом деле – котировки EURUSD уходят вниз, цепляя по пути тейк-профит сейфа.

По сути — после первой точки входа во втором диапазоне, из-за разворота наверх, сделки быть не могло. Но в третьем случае она могла быть на точке закрытия свечи, образовавшейся после импульса. При этом мы бы проигнорировали «лучший вход» на максимуме хвоста, так как внутри флэта вход запрещен.

По сути — после первой точки входа во втором диапазоне, из-за разворота наверх, сделки быть не могло. Но в третьем случае она могла быть на точке закрытия свечи, образовавшейся после импульса. При этом мы бы проигнорировали «лучший вход» на максимуме хвоста, так как внутри флэта вход запрещен.

В 2016 и 2017 году, введя понятие «блоков», Павел Дмитриев отступит от этих правил, но в нашем материале рассматривается классический вариант стратегии.

После срабатывания первого тейк-профита по правилу сейфа, вторая часть закрылась на уровне поддержки старшего ТФ.

В теоретической части стратегии «Снайпер» уделено отдельное внимание контртрендовым сделкам, после образования пин-баров. Считается, что они редко приносят большую прибыль, поэтому в некоторых версиях «Снайпера», после отката, на этих свечах открывались локи.

Часто пин-бары совпадают с сопротивлениями/поддержками или закрытием дня. Рассмотрим случай, при котором обе разворотных свечи образовались на поддержке и уровне конца сессии, смещенном на 3 часа.

Первая послужила поводом для открытия сделки, после образования зоны флэта над ней и пробоя импульсом выше 4 пунктов.

Восходящее движение было сильным, что позволило закрыть первую сделку по правилу сейфа в течение 15 минут. Вторая свеча пин-бара принесла профит по второму ордеру, так как коснулась смещенного уровня закрытия дня.