Безрисковый разгон депозита и составление торгового алгоритма по ТС Снайпер

В прошлых материалах мы разбирались в отдельных элементах Снайпера, изучали точки входа и сопровождения позиции, рассматривали правила построения уровней. Теперь же пришло время подытожить все сказанное выше и составить краткий алгоритм действий трейдера. Предварительно остановимся на еще одном приеме стратегии – безопасном разгоне депозита.

Также хочу отметить, что в рамках этого цикла материалов по Снайперу мы не изучили стратегию от А до Я, а лишь остановились на основных моментах ТС. В торговой системе слишком много нюансов, чтобы можно было в нескольких статьях разобрать все возможные ситуации на рынке.

Рекомендую записаться на вебинар, в рамках онлайн трансляции будем рассматривать то, что сегодня осталось «за кадром», а также разберем ваши вопросы. Записаться рекомендую прямо сейчас, дело в том, что вебинар закрытый, а это значит, что ссылку получат только те, кто оставит заявку.

Идея безрискового разгона депозита

Обычно термин «разгон» в трейдинге соседствует с высоким риском и вероятностью слить депозит, это что-то вроде рулетки. Но что если есть способ разгона депозита с нулевыми рисками? Это действительно так, в Снайпере этот прием потому и называется «безопасный разгон», что не несет рисков.

Разберем теорию применения безопасного разгона депозита:

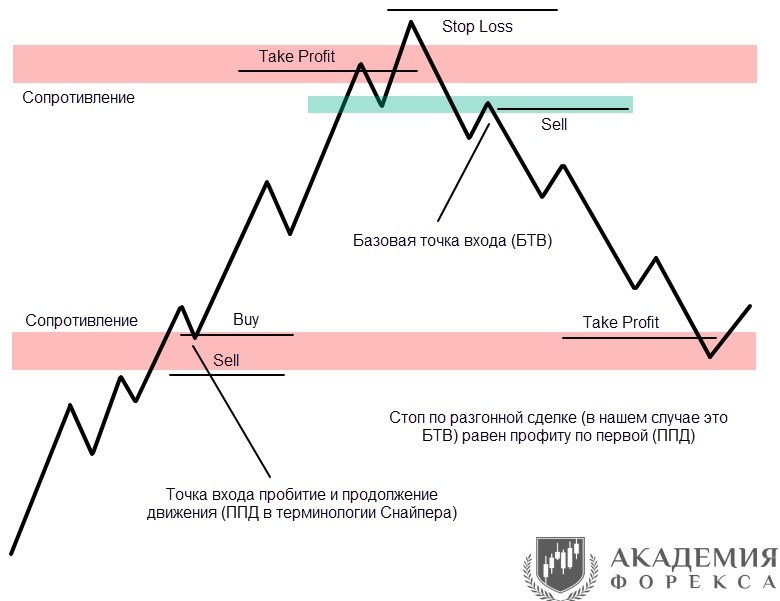

- формируется обычная точка входа. На схеме ниже это ППД – график пробил уровень сопротивления и закрепился над ним, открывается сделка на покупку. По ней выставляем ТР и стоп-лосс;

- график доходит до ТР на следующем уровне сопротивления. И здесь же формируется еще один сигнал для входа в рынок – базовая точка входа (БТВ), открывается сделка на покупку, а стоп выносится за максимум движения. Хитрость заключается в том, что лот по второй сделке (разгонная сделка) подбирается таким образом, чтобы стоп-лосс был равен полученном профиту по сделке на покупку;

- в итоге даже если стоп и сработает по разгонной сделке, то убыток мы не получим. Есть риск потерять только уже полученную прибыль по первому входу в рынок.

Не всегда ситуация развивается так идеально, как показано на схеме выше. По разгонной сделке график может и не дойти до ТР. Может случиться так, что вам придется входить в асимметричный замок.

Но независимо от того, какой сценарий реализуется риск всегда должен быть нулевым. То есть в самом худшем случае вы должны выйти в ноль по итогам 2 сделок или получить небольшой профит.

Пример безрискового разгона депозита

Применяя схему из предыдущего раздела разберем несколько примеров безопасного разгона депозита.

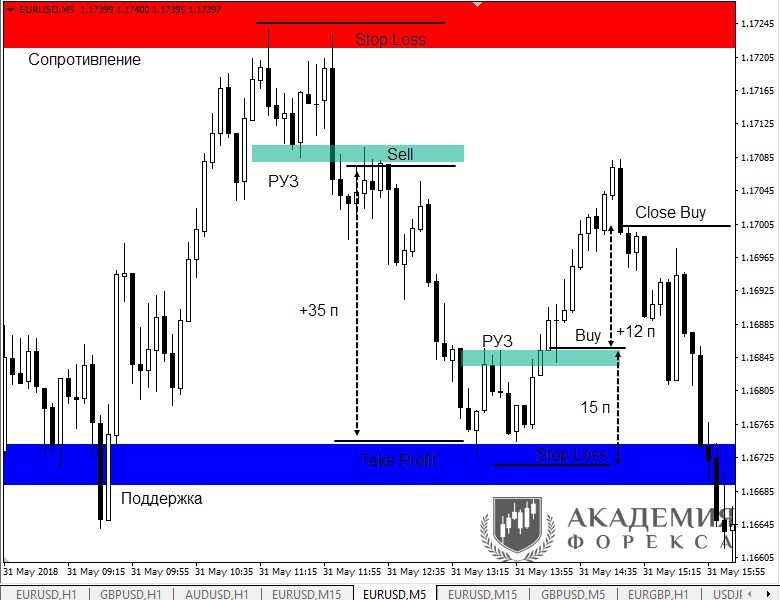

Пример №1:

- по БТВ открываем сделку на продажу объемом 1 лот, по ней срабатывает тейк-профит и получаем прибыль в 35 пунктов или $350;

- после касания поддержки и срабатывания тейк-профита получаем еще одну БТВ, но теперь уже на покупку. Стоп-лосс равен 15 пунктам, нужно рассчитать лот сделки так, чтобы стоп по ней был равен или чуть меньше профиту по 1-й сделке, то есть максимальный размер стопа – $350. Цена пункта должна быть равна $23, а это значит, что лот по разгонной сделке – 2,3. В деньгах стоп получается равным 15 х 23 = $345, ключевое правило безопасного разгона депозита выполняется;

- разгонную сделку закрываем после появления первой импульсной свечи против нас. Профит по ней составил 12 пунктов или 12 х 23 = $276.

В итоге суммарный профит равен $350 + $276 = $626. То есть за счет разгона профит увеличили на 78,9% по сравнению с первой сделкой. Риска для депозита не было, в самом худшем случае потеряли бы прибыль по первой сделке, но депозит слит бы не был.

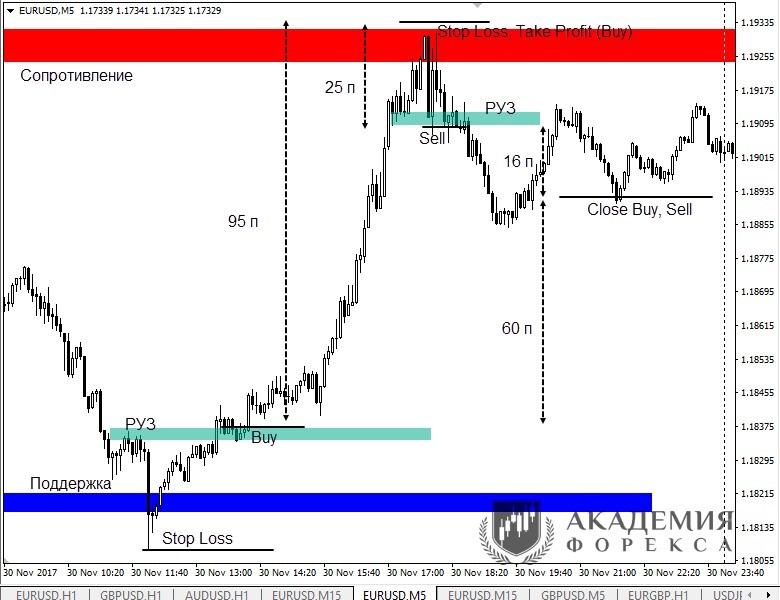

Пример №2 (асимметричный замок):

- по сделке на покупку устанавливаем ТР на том же уровне, что и стоп по разгонной сделке;

- исходя из этого рассчитываем лот разгонной сделки, в расчете полагаем, что сработает стоп по ней. В примере лот второй сделки при входе в замок увеличен в 3,8 раза по сравнению с лотом первой сделки (1,0);

- замок закрывали вручную после в конце дня, когда стало ясно, что рынок успокоился. Итог – прибыль в $600 по 1-й сделке и $608 по разгонной, в сумме $1208. Если бы в замок для разгона не входили и закрыли покупки в этом же месте, то профит уменьшился бы вдвое.

Разгон депозита – простая тактика, но применять ее рекомендую только если нет сомнений в качестве второго сигнала. Точка входа для заключения разгонной сделки должна быть близка к идеальной.

Составляем торговый алгоритм

Азы работы по Снайперу вы уже знаете, теперь самое время составить алгоритм и указать порядок действий, в каком следует работать на рынке:

- строим уровни ТИУ, УРСТ, ТИУС. Это наши ориентиры на будущее, именно от них мы будем входить в рынок. Также нужно определить состояние рынка – есть сейчас тренд или мы находимся в фазе консолидации. От этого зависит тип точек входа, которые стоит брать в работу;

- в момент подхода графика к одному из уровней следим за реакцией на него. Варианта есть 2 – происходит отбой от него или пробой с закреплением. Для входа в рынок нужно формирование точки входа – БТВ или ППД. Сигналы, вызывающие сомнения, в работу брать не стоит;

- в момент заключения сделки нужно четко понимать ориентиры. Тейк-профит и стоп ставим не наугад, а ориентируясь по уровням, всегда оценивайте соотношение между ТР и SL. Ни в коем случае не нужно пытаться переворачиваться, если график не сразу идет в нужном направлении. Бывает, что сигналы оправдываются не сразу, но если точку входа выбрали правильно, то вероятнее всего он отработает;

- при сопровождении сделки пользуйтесь правилом Сейфа. За счет этого вы максимально быстро выходите в ноль, а потом можете даже использовать трейлинг-стоп вместо фиксированного ТР;

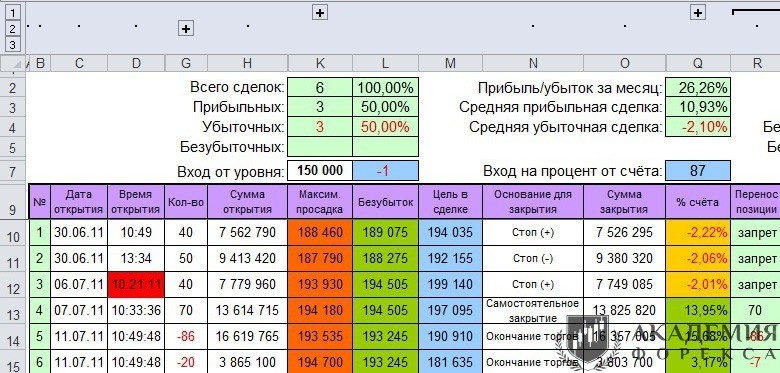

- обязательно фиксируем результат сделки в дневнике трейдера. Его форма произвольная, начиная от ручной записи на листе бумаги и заканчивая специальными программами для ведения отчетности. Промежуточный вариант – фиксировать результаты в таблице Excel.

В дневнике обязательно отражаются такие данные, как инструмент, по которому открыта сделка, основания для входа и выхода из рынка, положение ТР и SL, результат. Статистика позволит в будущем подтянуть КПД торговли.

Выводы

Торговый алгоритм выглядит предельно простым и если оценивать техническую составляющую, то так и есть. По сути от вас требуется построить уровни и потом соотносить поведение графика возле них с известными шаблонами. Это база, а когда освоите эти приемы, можете включать в работу тактику безопасного разгона депозита и прочие тонкости торговли.

Но ключ к успеху кроется все же в психологии. Помимо знания правил ТС Снайпер и неукоснительного их соблюдения вы должны выработать в себе равнодушие к результатам торговли.

Полученный профит, равно как и сработавший стоп-лосс не должны вызывать у вас вообще ничего – ни эйфории, ни разочарования. Просто фиксируете результат в дневнике и продолжаете работать. На первых порах добиться этого будет трудно, но со временем торговля превратится в рутину, все успешные трейдеры рано или поздно к этому приходят.

Так что мой вам совет – изучайте Снайпер и сразу же пробуйте торговать, причем делайте это постоянно, без пауз. Практика в трейдинге критически важна.